e-Pomoc techniczna

Subiekt nexo – Obsługa e–Commerce

Program: InsERT nexo, Subiekt nexo

Kategoria: Dokumenty, Konfiguracja, Transakcje handlowe , e–Commerce

Uwaga! Opisywane zmiany wymagają posiadania programu w wersji PRO oraz aktywnego abonamentu na ulepszenia.

Stan do końca czerwca 2021 r.

W myśl założeń „dyrektywy VAT-owej" sprzedaż dla odbiorców detalicznych do innego kraju UE np. z Polski do Czech, wg zasad ogólnych, powinna być opodatkowana w kraju nabywcy, co wiąże się z obowiązkiem rejestracji sprzedawcy w kraju docelowym (w Czechach) i obowiązkiem rozliczania tam podatku. Ale od tej zasady są dwa wyjątki. Pierwszy z nich dotyczy tzw. sprzedaży wysyłkowej z terytorium kraju. W myśl tego wyjątku dostawy towarów do konsumentów w innych państwach UE mogą być opodatkowane macierzystymi stawkami VAT (czyli np. polskimi przy sprzedaży do Czech) do czasu, aż łączna wartość netto dostaw do danego państwa w danym roku kalendarzowym nie przekroczy określonego przez to państwo (docelowe) progu. Każde państwo członkowskie indywidualnie określiło takie progi.

Drugim wyjątkiem jest procedura MOSS ułatwiająca opodatkowanie niektórych usług w kraju nabywcy na prostszych zasadach.

Co się zmienia:

Dotychczasowa sprzedaż wysyłkowa zostaje zamieniona na jawnie zdefiniowaną transakcję WSTO (Wewnątrzwspólnotowa sprzedaż towarów na odległość) oraz zostaje dodany jeden wspólny próg dla całej Unii Europejskiej wynoszący 10 000 euro (w Polsce 42 000 zł), a nie jak było dotychczas dla każdego kraju UE oddzielnie. Tak więc nadal można będzie „sprzedaż wysyłkową" opodatkowywać jak krajową, ale tylko do o wiele niższego progu.

Podatnicy, którzy od 1 lipca 2021 r. przekroczą próg 10 000 euro, dla takich transakcji będą mieli dwa rozwiązania do wyboru:

- zarejestrowanie się do celów VAT w państwach konsumpcji (w każdym oddzielnie), jak to było dotychczas

- zarejestrowanie się do nowej procedury unijnej zastępującej MOSS: OSS (One–Stop–Shop), w ramach której podatnik będzie stosował stawki VAT obowiązujące w kraju nabywcy, ale rozliczenie będzie się odbywało w jego macierzystym kraju. Podatnik stosujący ten sposób rozliczenia będzie zobowiązany do prowadzenia specjalnej ewidencji sprzedaży w procedurze OSS oraz będzie składał macierzystym organom podatkowym kwartalną deklarację, w której wykaże wszystkie dostawy dokonane do konsumentów z poszczególnych państw UE. Na tej podstawie zapłaci do polskiego US kwotę VAT należnego wszystkim krajom. Rejestracja jest już możliwa od 1 kwietnia – więcej informacji można znaleźć tutaj.

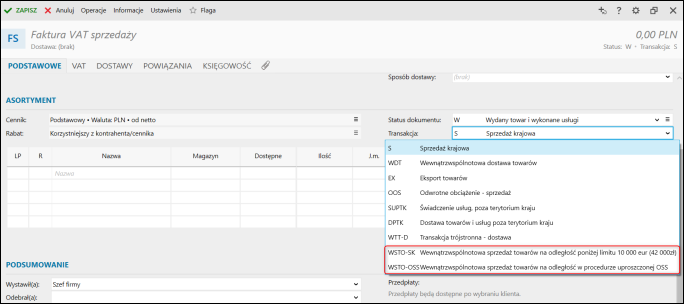

W związku z powyższym w programie Subiekt nexo zostały dodane nowe transakcje dostępne podczas wprowadzania dokumentu:

- WSTO–SK Wewnątrzwspólnotowa sprzedaż towarów na odległość poniżej limitu 10 000 euro (42 000 zł) – użycie transakcji wymaga zastosowania krajowych stawek VAT,

- WSTO–OSS Wewnątrzwspólnotowa sprzedaż towarów na odległość w procedurze uproszczonej OSS – użycie transakcji wymaga zastosowania stawek VAT z kraju odbiorcy.

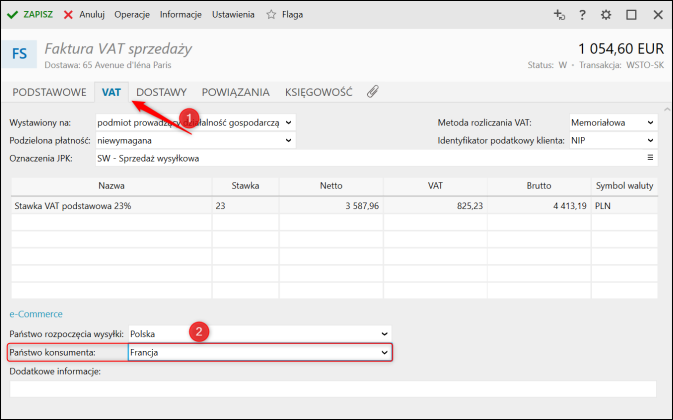

Po wybraniu jednej z powyższych transakcji i dodaniu klienta z państwa należącego do UE na zakładce VAT w sekcji e–Commerce zostanie uzupełnione Państwo konsumenta oraz Państwo rozpoczęcia wysyłki. Uzupełnienie danych z tej sekcji jest niezbędne do prowadzenia wymaganej prawem ewidencji w programach księgowych: Rachmistrz lub Rewizor nexo (artykuł opisujący obsługę e–Commerce w programach księgowych linii nexo dostępny jest tutaj).

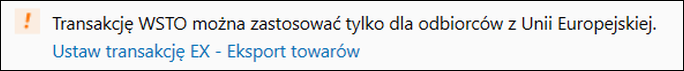

W przypadku, gdy zostanie wybrana transakcja WSTO–SK lub WSTO–OSS, a kontrahent nie będzie pochodzić z UE, program wyświetli ostrzeżenie wraz z akcją naprawczą (w zależności od wybranej transakcji komunikaty mogą się różnić).

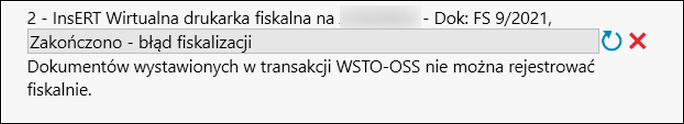

Program posiada wbudowaną blokadę fiskalizacji dokumentów wystawionych w transakcji WSTO–OSS, w związku z czym nie pozwoli na przypadkową fiskalizację takiego dokumentu.

Przypisanie stawki VAT do danego państwa możliwe jest z poziomu słownika Państw. Aby przypisać stawkę VAT do państwa, należy:

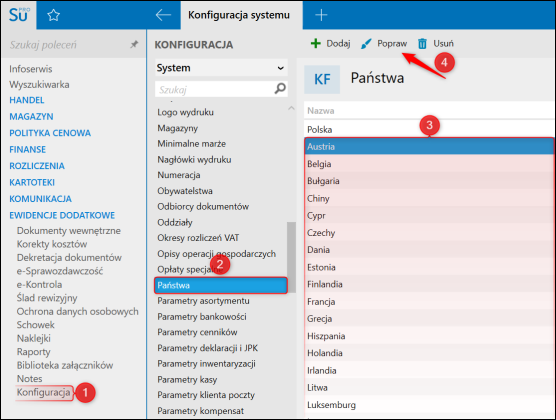

1. Przejść do modułu Konfiguracja – Państwa, zaznaczyć wybrane państwo i kliknąć Popraw.

Uwaga! Nie ma możliwości wyboru stawek VAT dla Polski.

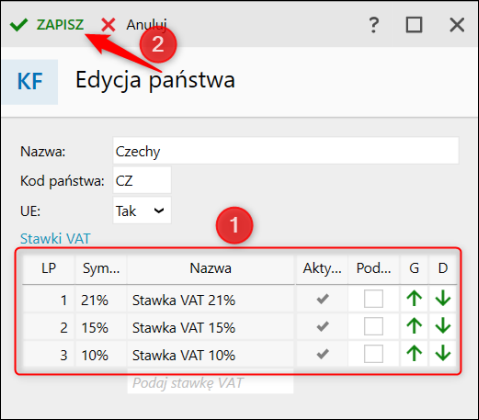

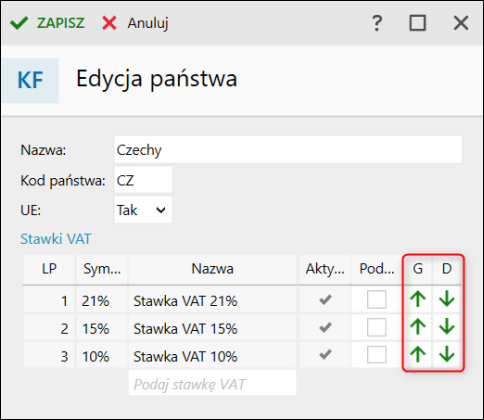

2. Wskazać Stawki VAT. Dodatkowo istnieje możliwość wyboru kolejności stawek VAT oraz określenia stawki podstawowej. Zapisać zmiany.

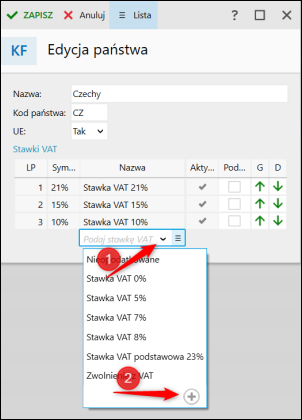

W przypadku gdy w systemie nie ma wprowadzonej odpowiedniej stawki VAT, należy ją dodać poprzez rozwinięcie pola Podaj stawkę VAT, a następnie kliknięcie „+" lub dodanie jej z poziomu słownika stawek VAT (informację, jak to zrobić, można znaleźć tutaj).

Oznaczenie stawki jako podstawowej jest niezbędne dla prowadzenia ewidencji i składania deklaracji za pośrednictwem programów księgowych. W Subiekcie, na dokumentach z transakcjami WSTO–OSS program domyślnie podpowiada pierwszą wg kolejności stawkę danego państwa, stąd też z tego miejsca można sterować kolejnością za pomocą strzałek w kolumnach „G" i „D".

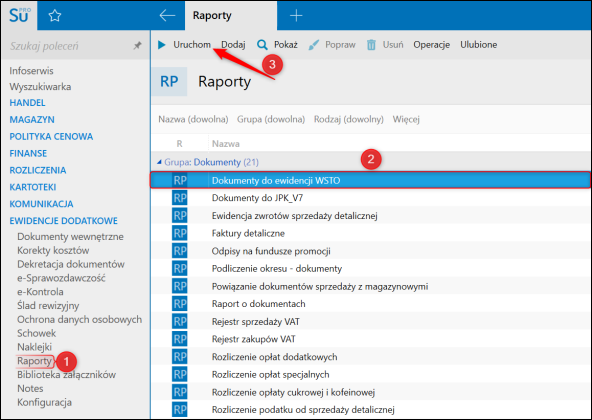

W Subiekcie dodany został raport „Dokumenty do ewidencji WSTO". Raport ten ma dwa cele:

1) sprawdzenie, czy nie został przekroczony próg 10 000 euro (42 000 zł) dla transakcji WSTO–SK

2) oszacowanie kwoty podatku należnego z tytułu transakcji WSTO–OSS.

W przypadku pierwszego celu program ze względów wydajnościowych nie prowadzi kontroli przekroczenia progu podczas wystawiania dokumentów, dlatego należy posiłkować się tym raportem.

W przypadku drugiego celu niemożliwe jest dokładne wyliczenie kwot podatku, ponieważ stosuje się tutaj kursy z dat przyszłych na moment rozliczania podatku. Dokładne wyliczenie kwot podatku możliwe jest wyłącznie w programach księgowych Rachmistrz i Rewizor.

Aby uruchomić raport, należy:

1. Przejść do modułu Raporty, na liście znaleźć raport Dokumenty do ewidencji WSTO, następnie kliknąć Uruchom.

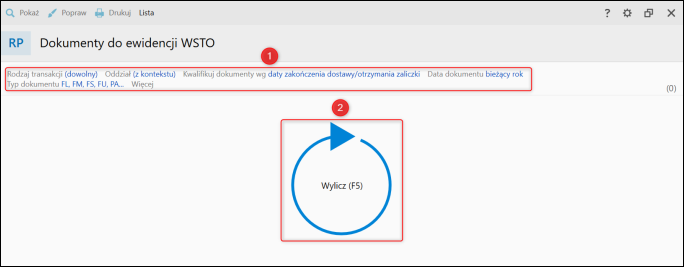

2. Wybrać odpowiednie filtry (w górnej sekcji) i kliknąć Wylicz.

Poniżej dostępny jest film prezentujący zmiany prawne e–Commerce w programie Subiekt nexo.

Pomoc zdalna

Nasz konsultant połączy się z Twoim komputerem, by udzielić niezbędnej pomocy.

teleKonsultant

Kupując abonament na teleKonsultanta, zyskujesz telefoniczną pomoc eksperta oraz szereg innych usług.

Forum użytkowników

Wymień się uwagami i doświadczeniami z innymi użytkownikami systemów InsERT.