e-Pomoc techniczna

Deklaracja CUK–1 w Subiekcie GT

Program: InsERT GT, Subiekt GT

Kategoria: Deklaracje skarbowe i JPK, Opłata cukrowa

Na podmiotach obowiązanych do rozliczania tzw. opłaty cukrowej ciąży obowiązek składania miesięcznych deklaracja CUK-1. Deklarację należy złożyć wyłącznie w formie elektronicznej do 25 dnia miesiąca po miesiącu rozliczanym oraz uiścić „opłatę". Deklarację można składać wyłącznie w przypadku, gdy została opatrzona podpisem kwalifikowanym; przepisy nie pozwalają na podpisywanie jej profilem zaufanym czy też danymi autoryzującymi.

W styczniu 2021 r. opublikowano strukturę logiczną dla deklaracji (schema), zaś w lutym udostępniono środowisko testowe oraz produkcyjne do składania. W Subiekcie GT w wersji 1.66 SP1 dostępna jest jedynie możliwość eksportu deklaracji do pliku XML, który składa się poprzez stronę https://e-mikrofirma.mf.gov.pl/jpk-client.

Podczas składania deklaracji po stronie MF sprawdzana jest poprawność zarówno semantyczna (zgodność ze schemą), jak i merytoryczna. W przypadku weryfikacji merytorycznej nie jest dostępna żadna informacja, na jakich zasadach jest ona przeprowadzana.

W toku prac nad jej implementacją napotkaliśmy na problemy/potencjalne błędne weryfikowania poprawności merytorycznej. Zostaną one opisane na przykładach w dalszej części artykułu. Weryfikacja merytoryczna w pewnych scenariuszach zgłasza błędy, które można wyeliminować, ale pod warunkiem zmiany wartości naliczeń na takie, które wydają się być niezgodne z ustawą. Sytuacje problematyczne dotyczą m.in.:

a) zaokrąglania opłaty (brak wytycznych w ustawie)

b) naliczania kwoty opłaty dla napojów z wysoką zawartością cukru

c) naliczania kwoty opłaty dla napojów z cukrem i kofeiną

d) uwzględniania sprzedaży detalicznej z paragonów

e) kwalifikowania napojów zawierających min. 20% soku oraz będących izotonikami

f) uwzględniania korekt (brak wytycznych w ustawie)

Wątpliwości zostały przesłane niezwłocznie do Ministerstwa Finansów, niestety na dzień zakończenia prac nad bieżącą wersją Subiekta GT nie została uzyskana odpowiedź.

W tej sytuacji firma InsERT zadecydowała, iż w Subiekcie deklaracja będzie wyliczana zgodnie z brzmieniem ustawy, co może powodować zgłaszanie błędów merytorycznych przez ministerialny walidator.

W edycji deklaracji dostępny jest również tryb edycji, który pozwala na ręczne wprowadzanie wartości w wyliczanych polach.

Firma InsERT w tym miejscu raz jeszcze podkreśla: na dzień zamknięcia prac nad deklaracją nie zostały opublikowane żadne objaśnienia dotyczące wskazanych przykładów, jak wyliczać deklarację, a walidator na stronie MF działał niestabilnie. Zatem wątpliwe jest, czy należy się opierać na jego działaniu.

Jeśli pojawią się oficjalne wytyczne co do problematycznych przypadków, będziemy Państwa informować oraz wprowadzać niezbędne zmiany w programie.

Przykłady wyliczeń, dla których występują wątpliwości

Przykład 1 – Sprzedaż napojów ze zmienną częścią opłaty

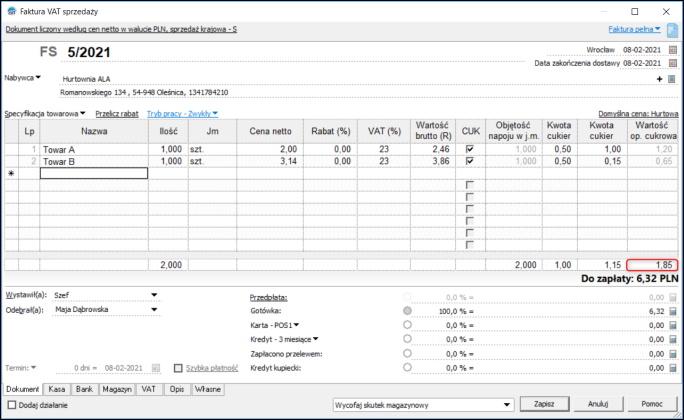

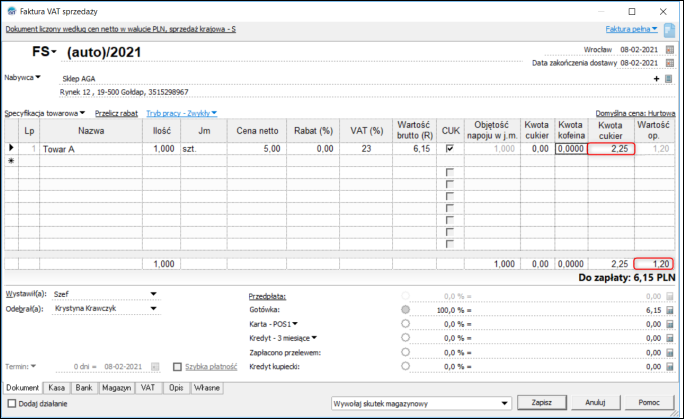

Towar A z zawartością cukru 25 g oraz towar B z zawartością cukru 8 g. Oba towary zostają sprzedane w ilości 1 l na fakturze. Wyliczona opłata powinna wynieść:

-

dla towaru A: 0,50 zł z tytułu części stałej + 1 zł z tytułu części zmiennej, co daje sumarycznie 1,50 zł, ale zgodnie z ustawą wartość opłaty nie może przekraczać 1,20 zł, stąd dla tej pozycji powinna zostać wykazana kwota 1,20 zł;

-

dla towaru B: 0,50 zł z tytułu części stałej + 0,15 zł z tytułu części zmiennej, co daje sumarycznie 0,65 zł.

Czyli dla całego dokumentu – zgodnie z ustawą – naliczona opłata wyniesie 1,85 zł:

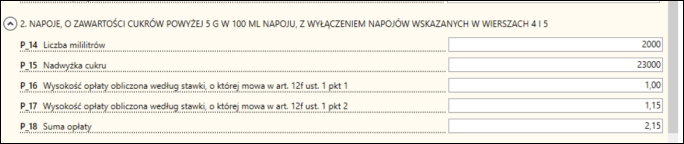

Wypełnienie deklaracji zgodnie z naliczeniem na dokumencie powoduje zgłoszenie błędu przez weryfikator merytoryczny dla pola P_18. Dopiero wykazanie sumy sprzedanych napojów w mililitrach oraz naliczenie opłaty sumarycznej od nich jest przyjmowane bez błędu, co niestety powoduje zawyżenie opłaty cukrowej. Deklaracja, jaka jest uznawana za merytorycznie poprawną, została przedstawiona poniżej:

Jak widać, kwota wykazanej opłaty (2,15 zł) jest wyższa niż obliczona na dokumencie (1,85 zł). Walidator statusu merytorycznego, ze strony https://e-mikrofirma.mf.gov.pl/jpk-client ustawowe ograniczenie maksymalnej opłaty do 1.2 PLN za litr sprawdza najprawdopodobniej łącznie dla dwóch różnych towarów.

Przykład 2 – Napój z nadwyżką cukru oraz zawartością kofeiny

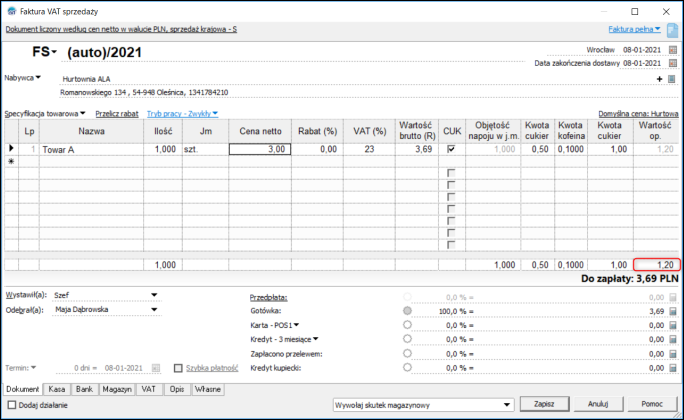

Towar A z zawartością cukru 25 g oraz posiadający w składzie kofeinę. Towar zostaje sprzedany na fakturze w ilości 1 l, a wyliczenie opłaty cukrowej wg ustawy wygląda następująco:

0,50 zł opłaty stałej + 1 zł z tytułu części zmiennej, + 0,10 zł z tytułu zawartości kofeiny, co daje sumarycznie 1,60 zł. Jednak zgodnie z ustawą sumaryczna wartość opłaty nie może przekraczać 1,20 zł, stąd dla tej pozycji powinna zostać wykazana kwota 1,20 zł:

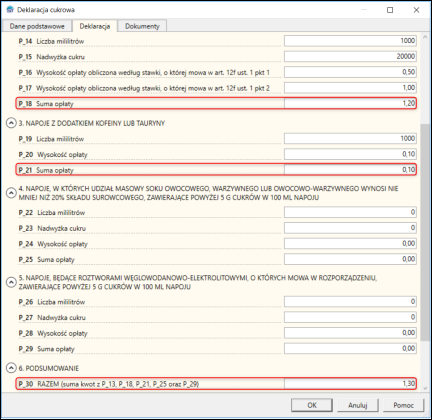

Wysłanie deklaracji z takimi wyliczeniami jest uznawane przez weryfikator za błędne merytorycznie. Za poprawne jest uznawanie kwoty 1,30 zł, jak gdyby ustawowe ograniczenie do 1,20 zł działało wyłącznie w odniesieniu do części cukrowej, czyli deklaracja, jaka jest uznawana za merytorycznie poprawną, zawyża łączną kwotę opłaty (1,30 zł) i wygląda tak:

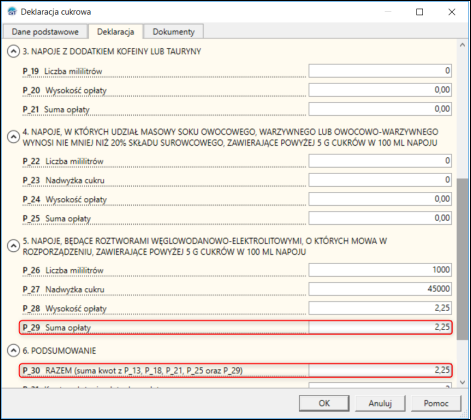

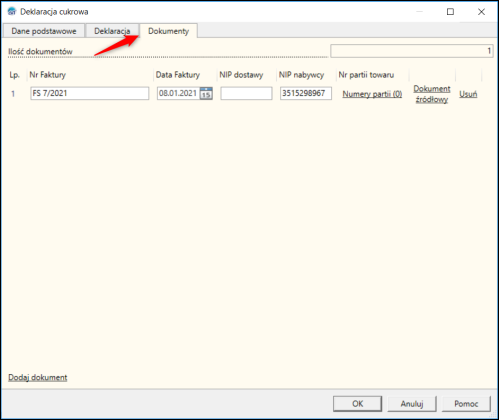

Przykład 3 – Napój węglowodanowo–elektrolityczny z nadwyżką cukru

Towar A z zawartością cukru 50 g. Towar ten jest napojem elektrolitycznym. Zostaje sprzedany na fakturze w ilości 1 l, a wyliczenie opłaty cukrowej wg ustawy wygląda następująco:

0,00 zł opłaty stałej + 2,25 zł z tytułu części zmiennej, co daje sumarycznie 2,25 zł. Zgodnie z ustawą sumaryczna wartość opłaty nie może przekraczać 1,20 zł za litr napoju, stąd dla tej pozycji powinna zostać wykazana kwota 1,20 zł:

Wysłanie deklaracji z takimi wyliczeniami jest uznawane przez weryfikator za błędne merytorycznie. Za poprawne jest uznawanie kwoty 2,25 zł, jak gdyby ustawowe ograniczenie do 1,20 zł nie było uwzględniane dla towarów z sekcji piątej deklaracji. Deklaracja uznawana za merytorycznie poprawną zawyża łączną kwotę opłaty (2,25 zł) i wygląda tak:

Walidacja statusu merytorycznego, dla pola P_29 nie uwzględnia ustawowego ograniczenia maksymalnej opłaty do wartości 1,20 zł w przeliczeniu na litr. Podobny problem jest w walidacji pola P_25, w którym wyliczana jest suma opłaty dla towarów z 20% zawartością soków naturalnych.

Przykład 4 – Sprzedaż detaliczna udokumentowana paragonami

Na producencie, który prowadzi sprzedaż detaliczną swoich napojów (np. w przyzakładowym sklepiku), również ciąży obowiązek naliczania opłaty z tytułu takiej sprzedaży, gdyż sprzedażą w tym sklepiku wprowadza je na rynek. Podstawą naliczania będą tutaj paragony. W części dokumentowej deklaracji wykazuje się dokumenty, na podstawie których dokonano wyliczenia, opcjonalnie z numerami dostaw. W przypadku paragonów jest to niemożliwe, ponieważ schema nakłada obowiązek wykazania tam numeru NIP nabywcy, którego nie ma na paragonach. Dlatego też w Subiekcie opłata z tytułu sprzedaży detalicznej zostanie wykazana z uwzględnieniem opłat naliczonych na paragonach, ale nie zostaną one wykazane w części analitycznej deklaracji: