e-Pomoc techniczna

Rachmistrz nexo – Opis pól widocznych przy tworzeniu schematu dekretacji

Program: InsERT nexo, Rachmistrz nexo

Kategoria: Dekretacja dokumentów, Schematy

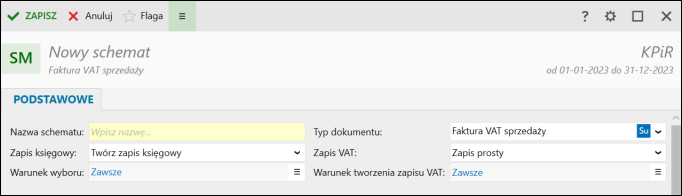

Na wstępie należy skonfigurować podstawowe parametry dotyczące schematu, takie jak:

Nazwa schematu – nazwa, która będzie widoczna na liście schematów dekretacji.

Typ dokumentu – typ dokumentu, dla którego tworzony jest schemat. Warunkuje pozostałe pola. Przy każdym typie dokumentu umieszczona została ikona określająca, w jakim programie z linii InsERT nexo dany typ dokumentu jest wymagany i obsługiwany. Dokumenty zostały pogrupowane według rodzaju, np. handlowe, magazynowe, typowo księgowe. W pierwszej kolejności pojawiają się te, które dotyczą obrotu handlowego.

Zapis księgowy – decyduje o tym, czy na podstawie schematu ma być tworzony zapis w KPiR. W zależności od wybranej opcji uwidoczniona zostaje sekcja Zapis w KPiR.

Zapis VAT – decyduje o tym, czy na podstawie schematu ma być tworzony zapis w Ewidencjach VAT. W zależności od wybranej opcji uwidocznione zostają sekcje Zapis VAT - Opis oraz Zapis VAT - Szczegóły (w przypadku Zapisu prostego i Zapisu złożonego), lub sekcja Zapis VAT OSS (w przypadku Zapisu OSS).

Warunek wyboru – pozwala na określenie warunków, które muszą zostać spełnione, by na podstawie schematu powstał Zapis księgowy. Opcja Zawsze oznacza, że Zapis księgowy będzie tworzony w procesie dekretacji automatycznej bez względu na parametry obrazu księgowego.

Warunek tworzenia zapisu VAT – pozwala na określenie warunków, które muszą zostać spełnione, by na podstawie schematu powstał Zapis VAT. Opcja Zawsze oznacza, że Zapis VAT będzie tworzony w procesie dekretacji automatycznej bez względu na parametry obrazu księgowego.

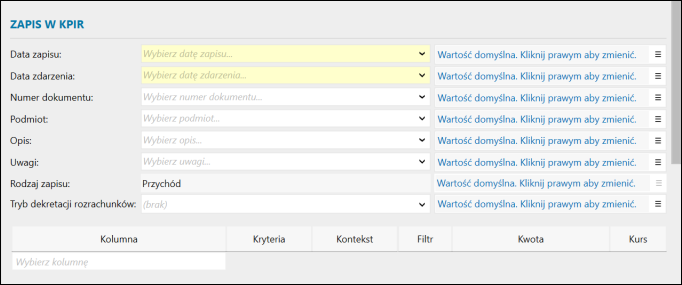

Sekcja Zapis w KPiR

Data zapisu – określa datę, pod którą dany zapis zostanie ujęty w KPiR. Wyznacza ona również kolejność zapisów oraz decyduje o ujęciu w rozliczeniach deklaracji.

Data zdarzenia – określa datę dokonania takiej transakcji bądź datę zestawienia sprzedaży dziennej.Domyślnie data ta podpowiadana jest na podstawie daty aplikacyjnej.

Numer dokumentu – na jego podstawie rejestrowana jest transakcja.

Podmiot – klient, którego dotyczy zapis.

Opis – pozwala na zamieszczenie dodatkowych informacji dotyczących zapisu.

Uwagi – pozwala na dodanie uwag dotyczących wartości w pozostałych kolumnach zapisu w KPiR.

Rodzaj zapisu – określa rodzaj zapisu, który ma powstać w KPiR. Pole jest ściśle powiązane z wybranym Typem dokumentu (przykładowo, dla Faktury VAT sprzedaży może zostać utworzony wyłącznie Przychód).

Tryb dekretacji rozrachunków – decyduje o tym, czy i w jaki sposób mają powstawać rozrachunki:

-

Utwórz nowy – podczas dekretacji dokumentu zawsze będzie tworzony nowy rozrachunek, nawet gdy księgowany dokument utworzył już zapis w ewidencji rozrachunków.

-

Podłącz lub utwórz nowy – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to utworzy nowy rozrachunek.

-

Podłącz lub rozlicz istniejący i utwórz nowy – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to program rozliczy (zamknie) rozrachunek z dokumentu źródłowego i utworzy nowy z zapisu księgowego.

-

Podłącz lub przerwij dekretację – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to dekretacja dokumentu zostanie przerwana.

-

Podłącz lub przy braku rozrachunku kontynuuj dekretację – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeśli nie będzie takiego rozrachunku, będzie kontynuował dekretację.

Pozycje zapisu – należy w nich wybrać kwotę, która zostanie zapisana w danej kolumnie w wyniku automatycznej dekretacji dokumentu. Może ona zostać dodatkowo przemnożona przez podany współczynnik liczbowy (np. „-1”, jeśli do wskazanej kolumny w KPiR miałby trafić zapis ujemny). Dla danego zapisu możliwe jest także podanie wykorzystanego kursu walut (może być on pobierany z nagłówka dokumentu lub z tabeli obowiązującej w konkretnym dniu).

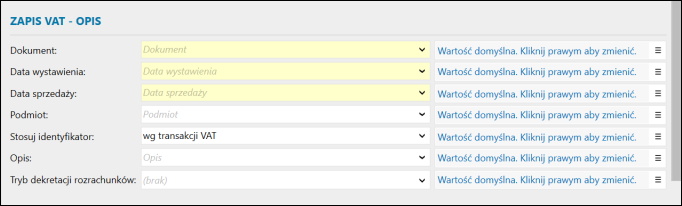

Sekcja Zapis VAT - Opis

Dokument – numer z oryginalnego dokumentu.

Data wystawienia – data wystawienia dokumentu źródłowego.

Data sprzedaży – data zakończenia dostawy, najczęściej również data powstania obowiązku podatkowego.

Podmiot – kontrahent, którego dotyczy zrealizowana transakcja.

Stosuj identyfikator – pozwala określić, jaki numer identyfikacyjny zostanie użyty na wydrukach Ewidencji VAT oraz jaki zostanie umieszczony w plikach rozliczeniowych JPK_V7. Wybranie wartości wg transakcji spowoduje, że NIP dla zapisu będzie taki, jaki został określony w definicji transakcji VAT. Wybranie wartości VATIN spowoduje, że bez względu na wykorzystaną w zapisie transakcję VAT użyty zostanie VATIN podmiotu.

Opis – zwięzły opis oddający charakter zdarzenia gospodarczego (pole widoczne dla Zapisów prostych).

Tryb dekretacji rozrachunków – (pole widoczne, jeżeli schemat nie tworzy zapisu księgowego) decyduje o tym, czy i w jaki sposób mają powstawać rozrachunki:

-

Utwórz nowy – podczas dekretacji dokumentu zawsze będzie tworzony nowy rozrachunek, nawet gdy księgowany dokument utworzył już zapis w ewidencji rozrachunków.

-

Podłącz lub utwórz nowy – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to utworzy nowy rozrachunek.

-

Podłącz lub rozlicz istniejący i utwórz nowy – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to program rozliczy (zamknie) rozrachunek z dokumentu źródłowego i utworzy nowy z zapisu księgowego.

-

Podłącz lub przerwij dekretację – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to dekretacja dokumentu zostanie przerwana.

-

Podłącz lub przy braku rozrachunku kontynuuj dekretację – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeśli nie będzie takiego rozrachunku, będzie kontynuował dekretację.

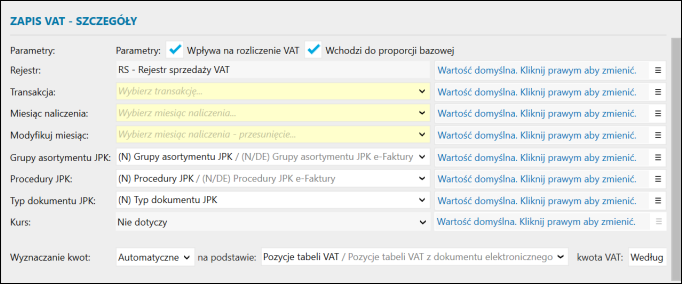

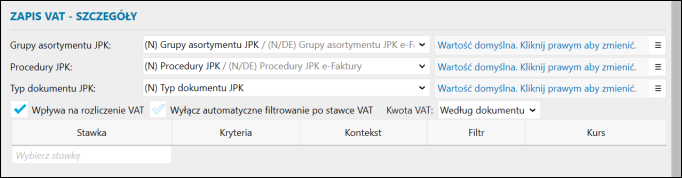

Sekcja Zapis VAT - Szczegóły

Sekcja różni się w zależności od tego, czy w polu Zapis VAT wybrany został Zapis prosty, czy złożony.

Dla Zapisu prostego:

Parametry

-

Wpływa na rozliczenie VAT – parametr mówiący, czy powstały w wyniku dekretacji zapis VAT ujmowany będzie deklaracjach VAT, zestawieniach i raportach;

-

Wchodzi do proporcji bazowej – parametr charakterystyczny dla zapisów VAT sprzedaży informujący, czy wartości tego zapisu będą brały udział w wyliczaniu rocznej proporcji bazowej.

Rejestr – wymaga wskazania rejestru VAT, do którego dekretowany będzie obraz księgowy.

Transakcja – określa, jaką transakcją opatrzony zostanie zapis VAT. Poza wartościami dostępnymi w Słowniku transakcji VAT możliwe do wykorzystania są:

-

(N/OK) Transakcja VAT – określenie transakcji z nagłówka obrazu księgowego, która może zostać nadana automatycznie na podstawie parametrów zdefiniowanych w Opisy księgowe dokumentów bądź nadane ręcznie w module Dekretacji dokumentów;

-

(DK) Domyślna transakcja VAT dla rejestru – transakcja VAT pobierana jest z definicji w Słowniku Rejestrów VAT.

Miesiąc naliczenia – wskazuje, która data określać będzie miesiąc naliczenia podczas dekretacji automatycznej.

Modyfikuj miesiąc – określa, o ile przesunięty zostanie miesiąc wyznaczony na podstawie wartości pola Miesiąc naliczenia.

Grupy asortymentu JPK – pozwala na wskazanie poszczególnych kodów GTU. Opcja Wartość złożona umożliwia wskazanie wielu kodów.

Procedury JPK – pozwala na wskazanie procedur podatkowych JPK. Opcja Wartość złożona umożliwia wskazanie wielu procedur.

Typ dokumentu JPK – pozwala wybrać jeden z dostępnych typów dokumentów: Raport dobowy (RO),Dokument wewnętrzny (WEW) , Faktura do paragonu (FP). Można również nie wybierać typu dokumentu.

Kurs – domyślna wartość (N) Kurs określa, że przy dekretowanych kwotach w walucie zastosowany będzie kurs określony na dokumencie. Wartość ta jest nieedytowalna dla ustawienia, że kwoty mają być pobierane z pozycji tabeli VAT. Przestawienie źródła kwot na Pozycje dokumentu pozwala zmienić kurs na (N) Kurs tabeli VAT, (P) Kurs waluty VAT – pobierany dla każdej dekretowanej pozycji dokumentu, bądź wskazany ręcznie poprzez wybór linii kursów walut.

Wyznaczanie kwot:

-

Automatyczne – w tym trybie należy wskazać źródło kwot: Pozycje tabeli VAT bądź Pozycje dokumentu;

-

Wg kryteriów – w tym trybie, dla każdej stawki z osobna można określić, jakie cechy dokumentu bądź pozycji muszą być spełnione, by pozycje asortymentowe w danej stawce VAT były dekretowane.

Wyłącz automatyczne filtrowanie po stawce VAT – umożliwia określenie, by pobierane kwoty były przeliczane w oparciu o stawkę, do której mają trafić. Pozwoli to, przy odpowiedniej definicji schematu dekretacji, dekretować do VAT kwoty z dokumentu, np. w stawce nieopodatkowane, do stawki 23%. Filtrowanie działa na podstawie wskazanych pozycji.

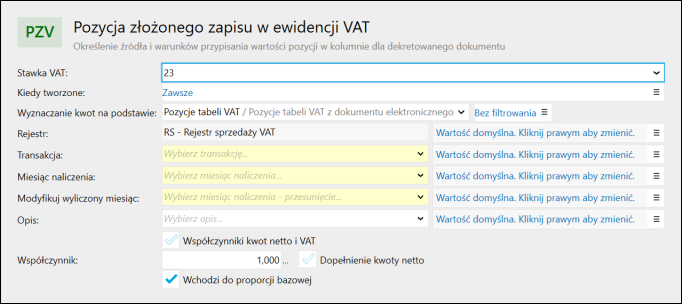

Dla Zapisu złożonego:

Grupy asortymentu JPK – pozwala na wskazanie poszczególnych kodów GTU. Opcja Wartość złożona umożliwia wskazanie wielu kodów.

Procedury JPK – pozwala na wskazanie procedur podatkowych JPK. Opcja Wartość złożona umożliwia wskazanie wielu procedur.

Typ dokumentu JPK – pozwala wybrać jeden z dostępnych typów dokumentów: Raport dobowy (RO),Dokument wewnętrzny (WEW) , Faktura do paragonu (FP). Można również nie wybierać typu dokumentu.

Wpływa na rozliczenie VAT – parametr mówiący, czy powstały w wyniku dekretacji zapis VAT ujmowany będzie deklaracjach VAT, zestawieniach i raportach.

Wyłącz automatyczne filtrowanie po stawce VAT – umożliwia określenie, by pobierane kwoty były przeliczane w oparciu o stawkę, do której mają trafić. Pozwoli to, przy odpowiedniej definicji schematu dekretacji, dekretować do VAT kwoty z dokumentu, np. w stawce nieopodatkowane, do stawki 23%.

Kwota VAT – pozwala na określenie sposobu wyliczania VAT.

Pozycje złożonego zapisu w ewidencji VAT – służą do przypisania poszczególnych parametrów zapisu VAT do wybranych stawek.

Wskazać można:

-

Stawkę VAT – stawka, której dotyczą wybrane wartości.

-

Kiedy tworzone – warunki, które muszą zostać spełnione, by został utworzony zapis w danej stawce.

-

Wyznaczanie kwot na podstawie – parametr pozwala na wskazanie, skąd pobierane mają być kwoty.

-

Rejestr – wymaga wskazania rejestru VAT, do którego dekretowane będą wybrane stawki.

-

Transakcja – określa, jaką transakcją opatrzony zostanie zapis VAT.

-

Miesiąc naliczenia – wskazuje, która data określać będzie miesiąc naliczenia podczas dekretacji automatycznej.

-

Modyfikuj wyliczony miesiąc – określa, o ile przesunięty zostanie miesiąc wyznaczony na podstawie wartości pola Miesiąc naliczenia.

-

Opis – pozwala na podanie opisu dla danej stawki.

-

Współczynniki – pozwalają na przemnożenie kwoty o wskazany współczynnik. Mogą zostać wykorzystane do wprowadzenia kwot ujemnych.

-

Wchodzi do proporcji bazowej – parametr charakterystyczny dla zapisów VAT sprzedaży informujący, czy wartości tego zapisu będą brały udział w wyliczaniu rocznej proporcji bazowej.

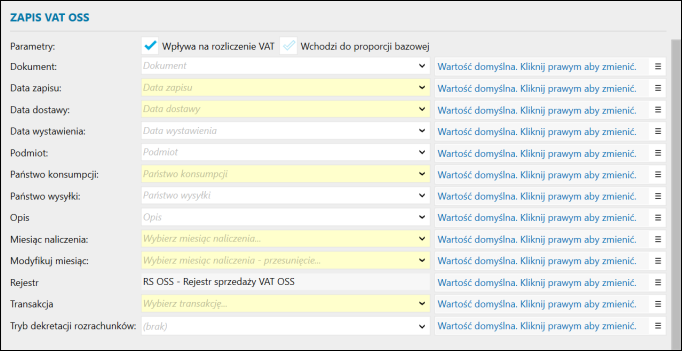

Sekcja Zapis VAT OSS

Zastępuje sekcje Zapis VAT - Opis oraz Zapis VAT - Szczegóły, gdy w polu Zapis VAT wskazany został Zapis OSS.

Parametry

-

Wpływa na rozliczenie VAT – parametr mówiący, czy powstały w wyniku dekretacji zapis VAT ujmowany będzie deklaracjach VAT, zestawieniach i raportach;

-

Wchodzi do proporcji bazowej – parametr charakterystyczny dla zapisów VAT sprzedaży informujący, czy wartości tego zapisu będą brały udział w wyliczaniu rocznej proporcji bazowej.

Dokument – numer z oryginalnego dokumentu.

Data zapisu – określa datę, z jaką zapis jest zaewidencjownowany w ewidencji VAT.

Data dostawy – data zakończenia dostawy, najczęściej również data powstania obowiązku podatkowego.

Data wystawienia – data wystawienia dokumentu źródłowego.

Podmiot – kontrahent, którego dotyczy zrealizowana transakcja.

Państwo konsumpcji – kraj, w którym nabywca będzie konsumował nabyte towary/usługi.

Państwo wysyłki – państwo, z którego wysyłany jest towar/usługa.

Opis – zwięzły opis oddający charakter zdarzenia gospodarczego.

Miesiąc naliczenia – wskazuje, która data określać będzie miesiąc naliczenia podczas dekretacji automatycznej.

Modyfikuj miesiąc – określa, o ile przesunięty zostanie miesiąc wyznaczony na podstawie wartości pola Miesiąc naliczenia.

Rejestr – wymaga wskazania rejestru VAT OSS, do którego dekretowany będzie obraz księgowy.

Transakcja – określa, jaką transakcją opatrzony zostanie zapis VAT. Poza wartościami dostępnymi w Słowniku transakcji VAT możliwe do wykorzystania są:

-

(N/OK) Transakcja VAT – określenie transakcji z nagłówka obrazu księgowego, która może zostać nadana automatycznie na podstawie parametrów zdefiniowanych w Opisy księgowe dokumentów bądź nadane ręcznie w module Dekretacji dokumentów;

-

(DK) Domyślna transakcja VAT dla rejestru – transakcja VAT pobierana jest z definicji w Słowniku Rejestrów VAT.

Tryb dekretacji rozrachunków – (pole widoczne, jeżeli schemat nie tworzy zapisu księgowego) decyduje o tym, czy i w jaki sposób mają powstawać rozrachunki:

-

Utwórz nowy – podczas dekretacji dokumentu zawsze będzie tworzony nowy rozrachunek, nawet gdy księgowany dokument utworzył już zapis w ewidencji rozrachunków.

-

Podłącz lub utwórz nowy – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to utworzy nowy rozrachunek.

-

Podłącz lub rozlicz istniejący i utwórz nowy – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to program rozliczy (zamknie) rozrachunek z dokumentu źródłowego i utworzy nowy z zapisu księgowego.

-

Podłącz lub przerwij dekretację – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeżeli to się nie uda, to dekretacja dokumentu zostanie przerwana.

-

Podłącz lub przy braku rozrachunku kontynuuj dekretację – dekretując dokument, program spróbuje podłączyć rozrachunek z dokumentu źródłowego. Jeśli nie będzie takiego rozrachunku, będzie kontynuował dekretację.

Pomoc zdalna

Nasz konsultant połączy się z Twoim komputerem, by udzielić niezbędnej pomocy.

teleKonsultant

Kupując abonament na teleKonsultanta, zyskujesz telefoniczną pomoc eksperta oraz szereg innych usług.

Forum użytkowników

Wymień się uwagami i doświadczeniami z innymi użytkownikami systemów InsERT.