e-Pomoc techniczna

InsERT GT – Obsługa brexitu

Program: InsERT GT, Rachmistrz GT, Rewizor GT, Subiekt GT

Kategoria: Dokumenty

Informacje ogólne

Od 1 stycznia 2021 r. w Wielkiej Brytanii przestaje obowiązywać unijne prawo celne i podatkowe. W związku z tym służby celne państw należących do UE w procedurze importu i eksportu z Wielką Brytanią będą stosować przepisy analogicznego do tych, jak wobec krajów trzecich, czyli nienależących do Unii Europejskiej. Natomiast w przypadku wymiany handlowej z Irlandią Północną będą nadal stosowane unijne regulacje celne oraz w zakresie VAT.

W przypadku sprzedaży/zakupu pomiędzy UE i Wielką Brytanią nie będą wystawiane dokumenty z następującymi typami transakcji: wewnątrzwspólnotowa dostawa towarów, nabycie towarów oraz sprzedaż wysyłkowa, zostaną one zastąpione eksportem oraz importem towarów. Wyjątkiem będzie terytorium Irlandii Północnej, gdzie nadal będą obowiązywać unijne regulacje VAT, lecz tylko i wyłącznie w odniesieniu do obrotu towarowego.

W przypadku usług Wielka Brytania (włącznie z Irlandią Północną) w celach podatkowy będzie traktowana jak państwo trzecie. W przypadku większości usług nie ulegną zmianie zasady dotyczące określenia miejsca ich świadczenia (opodatkowania). Wyjątek będzie m.in. wykonywanych na rzecz konsumentów usług wymienionych w art. 28l ustawy o VAT (np. usługi prawnicze, księgowe, reklamy) oraz niektórych usług transportu towarów. Dodatkowo wykluczona zostanie możliwość korzystania z procedury Mini One Stop Shop (MOSS) do usług świadczonych na rzecz konsumentów ze Zjednoczonego Królestwa.

Kompendium wiedzy dotyczącej brexitu dostępne jest na stronie Krajowej Informacji Skarbowej.

Wprowadzanie dokumentów sprzedaży lub zakupu po 1 stycznia 2021 r.

W przypadku dodawania do programu Subiekt GT dokumentów z datą zakończenia dostawy od 1 stycznia 2021 oraz dla/od klienta pochodzącego z Irlandii Północnej nie należy stosować faktur mieszanych, czyli zawierających towary oraz usługi. Ze względu na różnice dotyczące opodatkowania, osobno należy wprowadzać dokumenty dotyczące sprzedaży/nabycia towarów oraz świadczenia/pobierania usług.

| Transakcje dla Irlandii Północnej |

|||

| Towary | Usługi | ||

| do 31 grudnia 2020 r. | od 1 stycznia 2021 r. | do 31 grudnia 2020 r. | od 1 stycznia 2021 r. |

| Wewnątrzwspólnotowa dostawa towarów – WDT | Wewnątrzwspólnotowa dostawa towarów – WDT | Sprzedaż krajowa – S (wyjątki wymienione w art. 28l ustawy o VAT) | Sprzedaż poza terytorium kraju – SPTK** |

| Sprzedaż poza terytorium kraju – SPTK* |

|||

| Wewnątrzwspólnotowe nabycie towarów – WNT | Wewnątrzwspólnotowe nabycie towarów – WNT

| Importu usług – IMU* | Import usług – IMU** |

* Dodatkowo w programie księgowym (Rachmistrz GT, Rewizor GT), podczas importu lub zapisu dokumentu w ewidencji VAT należało zaznaczać znacznik „VAT rozliczany przez usługobiorcę"

** Dodatkowo w programie księgowym (Rachmistrz GT, Rewizor GT)), podczas importu lub zapisu dokumentu w ewidencji VAT należy odznaczać znacznik „VAT rozliczany przez usługobiorcę"

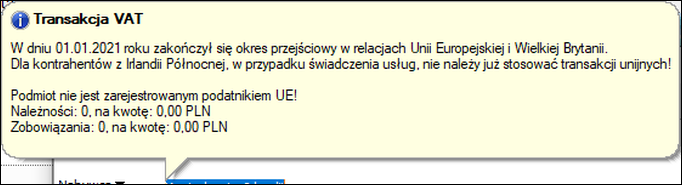

Dodatkowo podczas wprowadzenia do programu dokumentu na kontrahenta z Irlandii Północnej zostanie wyświetlone następujące ostrzeżenie:

W przypadku dodawania do programu Subiekt GT dokumentów z datą zakończenia dostawy od 1 stycznia 2021 oraz dla/od klienta pochodzącego z Wielkiej Brytanii (z wyłączeniem Irlandii Północnej) nie należy stosować transakcji unijnych.

|

Transakcje dla Wielkiej Brytanii

|

|||

| Towary | Usługi |

||

| do 31 grudnia 2020 r. | od 1 stycznia 2021 r. | do 31 grudnia 2020 r. | od 1 stycznia 2021 r. |

|

Wewnątrzwspólnotowa dostawa towarów – WDT

| Eksport towarów (poza UE) - EX | Sprzedaż krajowa – S (wyjątki wymienione w art. 28l ustawy o VAT) |

Sprzedaż poza terytorium kraju –SPTK**

|

| Świadczenie usług poza terytorium kraju – SPTK* |

|||

| Wewnątrzwspólnotowe nabycie towarów – WNT | Import towarów (spoza UE) - IM lub Import towarów w procedurze uproszczonej (zakup) (zgodnie z art. 33a ustawy) | Importu usług – IMU* | Import usług – IMU** |

* Dodatkowo w programie księgowym (Rachmistrz GT, Rewizor GT), podczas importu lub zapisu dokumentu w ewidencji VAT należało zaznaczać znacznik „VAT rozliczany przez usługobiorcę"

** Dodatkowo w programie księgowym (Rachmistrz GT, Rewizor GT)), podczas importu lub zapisu dokumentu w ewidencji VAT należy odznaczać znacznik „VAT rozliczany przez usługobiorcę"

UWAGA! W przypadku gdy wysyłka lub transport towarów ze Zjednoczonego Królestwa na terytorium Polski (lub na odwrót) rozpoczął się przed 31 grudnia 2020 r. ale zakończył już po tym dniu, to takie przemieszczenie towarów będzie opodatkowane VAT na dotychczasowych zasadach (czyli np. jako WDT, WNT, sprzedaż wysyłkowa), a nie jako eksport/import towarów.

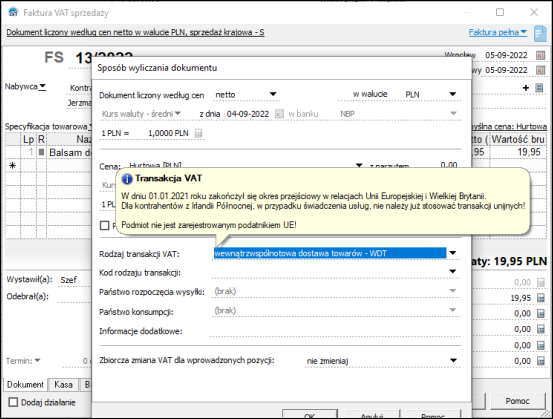

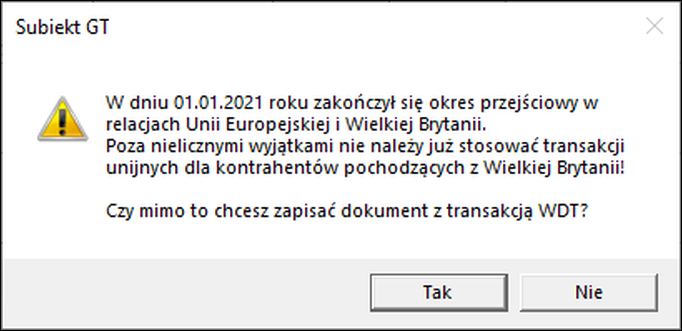

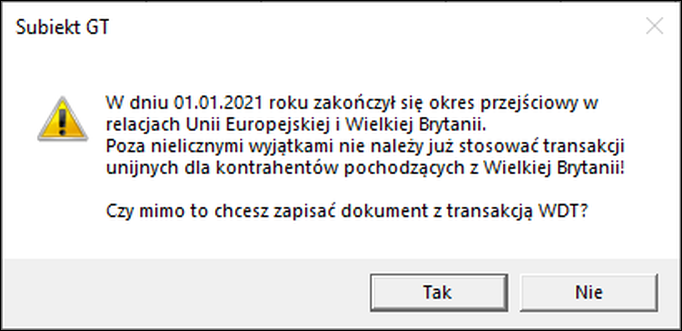

W programie zaimplementowano odpowiednie ostrzeżenie dla użytkownika, przypominające o konieczności ustawienia odpowiedniej transakcji. W przypadku, gdy podczas wprowadzania dokumentu dla kontrahenta z Wielkiej Brytanii zostanie wybrana jedna z transakcji unijnych, zostanie wyświetlone następujące ostrzeżenie:

Podobny komunikat zostanie wyświetlony, podczas wstawiania na dokument kontrahenta z Wielkiej Brytanii, gdy ten ma przypisaną transakcję unijną w swoich parametrach indywidualnych.

Wprowadzanie korekt sprzedaży lub zakupu po 1 stycznia 2021 r.

Podczas wprowadzania korekt dla klienta z Wielkiej Brytanii oraz Irlandii Północnej, dla których data zakończenia dostawy korekty będzie po 1 stycznia 2021 roku, należy zastosować transakcję odpowiednią dla nowo obowiązujących przepisów.

W przypadku, gdy wprowadzana jest korekta faktury VAT sprzedaży lub zakupu dla klienta z Wielkiej Brytanii, z datą zakończenia dostawy po 1 stycznia 2021 zostanie wyświetlone następujące ostrzeżenie przed zapisaniem takiej korekty:

W systemie Subiekt GT, w przypadku wystawiania dla kontrahenta z Wielkiej Brytanii korekty do dokumentu faktury wystawionej przed 01.01.2021 roku, a więc dokumentu z transakcją WDT nie ma możliwości zmiany transakcji na samej korekcie, dlatego w przypadku konieczności wystawienia takiego dokumentu należy skorzystać z typu korekta do nieistniejącego.

Wprowadzanie faktur zaliczkowych oraz ich korekt po 1 stycznia 2021 r.

Podczas wprowadzania faktur zaliczkowych oraz ich korekt dla kontrahenta z Wielkiej Brytanii, oraz Irlandii Północnej, dla których data otrzymania zaliczki będzie po 1 stycznia 2021 roku, należy zastosować transakcję odpowiednią dla nowo obowiązujących przepisów.

UWAGA!!! W przypadku gdy wysyłka lub transport towarów ze Zjednoczonego Królestwa na terytorium Polski (lub na odwrót) rozpoczął się przed 31 grudnia 2020 r. ale zakończył już po tym dniu, to takie przemieszczenie towarów będzie opodatkowane VAT na dotychczasowych zasadach (czyli np. jako WDT, WNT, sprzedaż wysyłkowa), a nie jako eksport/import towarów.

Analogicznie, jak w przypadku dodawania korekt, ostrzeżenie przed przypadkowym zapisaniem faktury zaliczkowej z transakcją unijną WDT i datą otrzymania zapłaty po 01.01.2021 zostanie wyświetlone w przypadku próby zapisu faktury zaliczkowej:

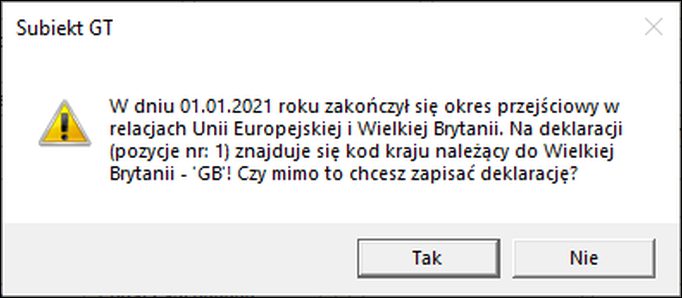

Deklaracja Intrastat

Podczas zapisu deklaracji Intrastat za miesiąc z 2021 roku, na której znajdują się pozycje z kodem kraju GB, także wyświetlany jest komunikat ostrzegający:

Konfiguracja podmiotów założonych od wersji 1.66

W przypadku podmiotów założonych od wersji 1.66 nie ma potrzeby dodatkowej konfiguracji. Program domyślnie posiada odpowiednio ustawione parametry niezbędne do obsługi klientów z Wielkiej Brytanii oraz Irlandii Północnej.

Konfiguracja podmiotów założonych w wersji 1.65 lub wcześniejszej

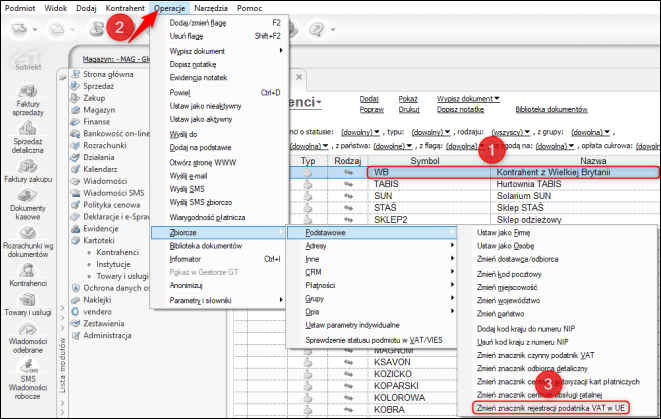

W przypadku podmiotów założonych w wersji 1.66 lub wcześniejszej należy dokonać zmian dotyczących kontrahentów wprowadzonych wcześniej do systemu. W tym celu w module Kontrahenci można dla klientów z Wielkiej Brytanii skorzystać z operacji zbiorczej do usunięcia znacznika „Podatnik VAT zarejestrowany w UE". Operacja jest dostępna w operacjach zbiorczych w grupie Podstawowe.

W tym samym module można odnaleźć klientów, którzy pochodzą z Irlandii Północnej, następnie należy Poprawić każdego osobno. Na zakładce Podstawowe wskazać Irlandię Północną jako Państwo w polu Adresu, zaznaczyć znacznik „Podatnik VAT zarejestrowany w UE" i Zapisać zmiany.

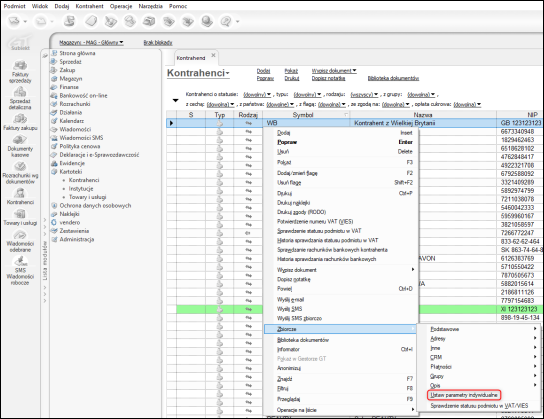

Kolejnym krokiem jest zmiana domyślnie przypisanej transakcji handlowej przy sprzedaży oraz zakupie, dla kontrahentów z Wielkiej Brytanii oraz Irlandii Północnej. W tym celu można posłużyć się operacją zbiorczą Ustaw parametry indywidualne, dostępna w menu kontekstowym.