e-Pomoc techniczna

InsERT nexo – Gdzie znaleźć i jak skorygować nieopłacone dokumenty?

Program: InsERT nexo, Rachmistrz nexo, Rewizor nexo

Kategoria: Deklaracje skarbowe i JPK, Rozrachunki

Od 1 stycznia 2020 r. obowiązuje ulga za złe długi w podatkach dochodowych (CIT i PIT). Dotyczy ona nieopłaconych należności oraz zobowiązań.

Na podstawie nowych przepisów podatnik ma prawo pomniejszyć podstawę opodatkowania w przypadku, gdy należności nie zostaną opłacone w ciągu 90 dni od terminu określonego w fakturze lub umowie.

W przypadku nieopłaconych zobowiązań, po upływie 90 dni od terminu płatności, podatnik ma obowiązek powiększenia podstawy opodatkowania o wartość netto nierozliczonych zobowiązań.

W przypadku pojawienia się rozliczeń po naliczonych korektach podstawy opodatkowania następuje ponowna korekta podstawy uwzględniająca wartość wpłat.

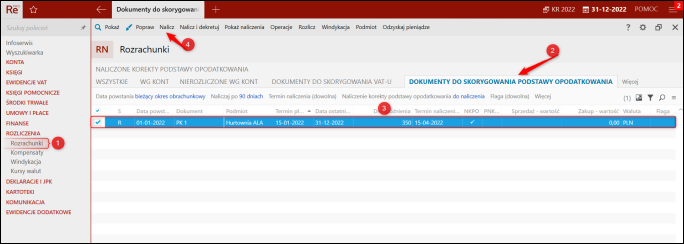

W programach linii InsERT nexo dokumenty do skorygowania podstawy opodatkowania znajdują się w osobnej zakładce. W celu ich odnalezienia należy:

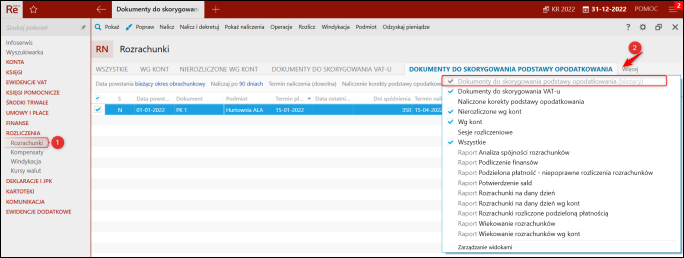

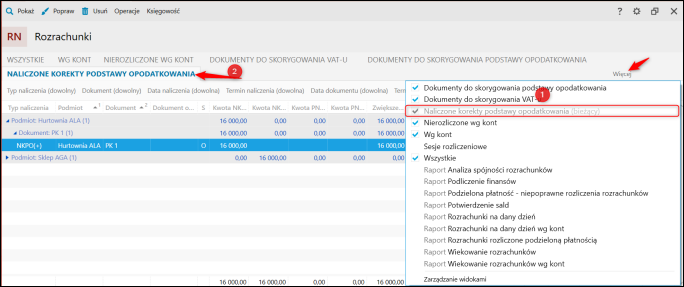

1. Przejść do modułu Rozrachunki, następnie na zakładkę Dokumenty do skorygowania podstawy opodatkowania (w przypadku, gdy jest ona niewidoczna, należy kliknąć Więcej i zaznaczyć nazwę opisywanego widoku).

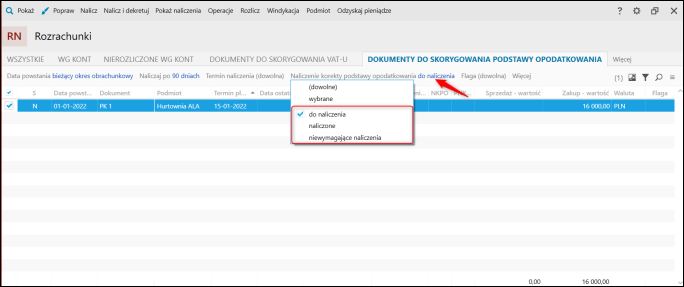

2. Do szybkiego wskazania rozrachunków do korekty służy między innymi filtr Korekta podstawy opodatkowania z wartościami: do naliczenia, naliczone, niewymagające naliczenia.

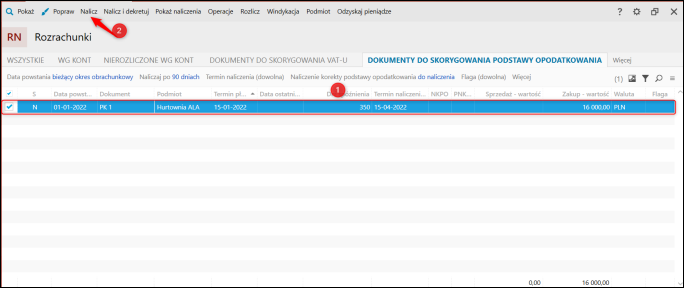

3. W celu skorygowania podstawy opodatkowania danego dokumentu należy zaznaczyć go, następnie kliknąć górne menu Nalicz.

4. Skorygowane wartości automatycznie pomniejszają lub powiększają podstawę opodatkowania, wpływając na zaliczki PIT wystawiane za dany okres.

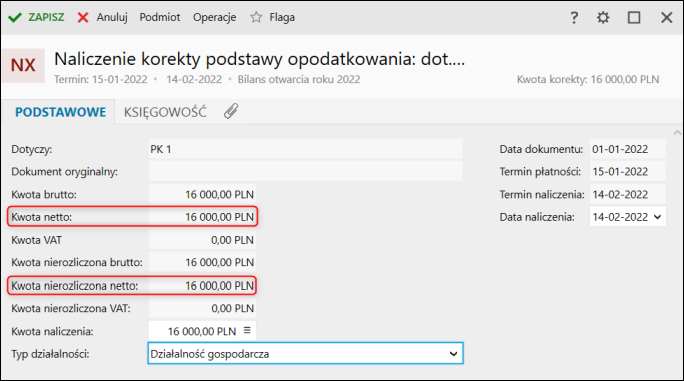

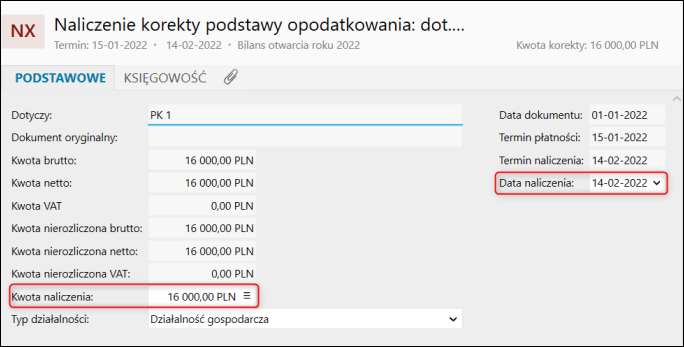

5. Dodatkowo istnieje możliwość wpisania Kwoty naliczenia oraz Daty naliczenia.

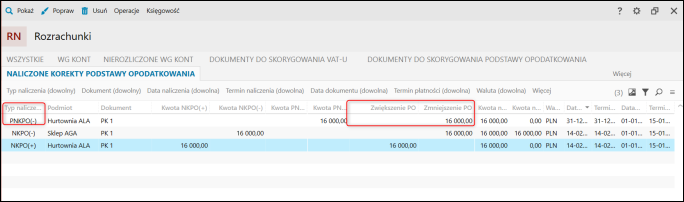

6. Naliczone korekty podstawy opodatkowania widoczne będą w osobnym widoku (w przypadku, gdy jest ona niewidoczna, należy kliknąć Więcej i zaznaczyć nazwę opisywanego widoku).

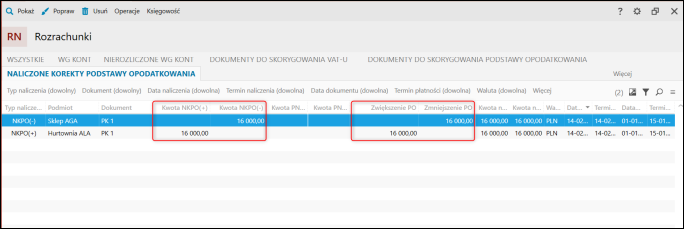

W zależności od rodzaju rozrachunku i tego, czy jest to korekta, czy ponowne naliczenie otrzymują one odpowiednie typy:

-

NKPO(-) – korekta podstawy opodatkowania wynikająca z należności

-

NKPO(+) – korekta podstawy opodatkowania wynikająca ze zobowiązania

-

PNKPO(-) – ponowne naliczenie podstawy opodatkowania wynikające ze spłaty zobowiązania

-

PNKPO(+) – ponowne naliczenie podstawy opodatkowania wynikające ze spłaty należności.

Na liście widoczne są również wartości danej korekty dzięki, czemu widać, czy dana korekta powiększa, czy pomniejsza podstawę opodatkowania.

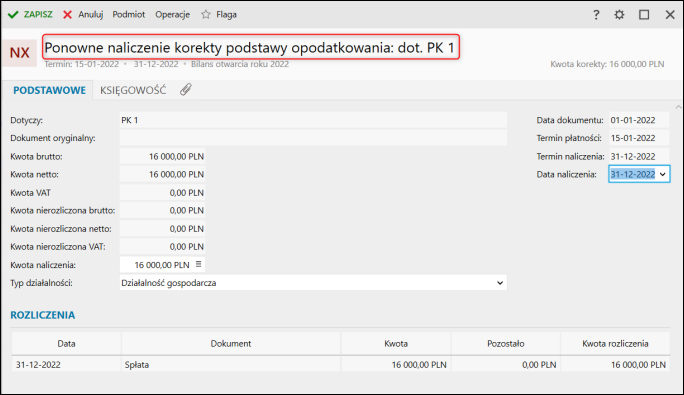

W przypadku, gdy dokument zostanie opłacony, należy ponownie wystawić korektę, która wpłynie na podstawę opodatkowania. W tym celu należy:

1. Po rozliczeniu danego rozrachunku przejść do modułu Rozrachunki, następnie na zakładkę Dokumenty do skorygowania podstawy opodatkowania, zaznaczyć rozliczony dokument i kliknąć górne menu Nalicz.

2. Zapisać dokument wpisując odpowiednią Datę naliczenia.

Ponowne naliczenie podstawy opodatkowania wpłynie na zaliczkę PIT za odpowiedni okres oraz będzie widoczne na zakładce Naliczone korekty podstawy opodatkowania.

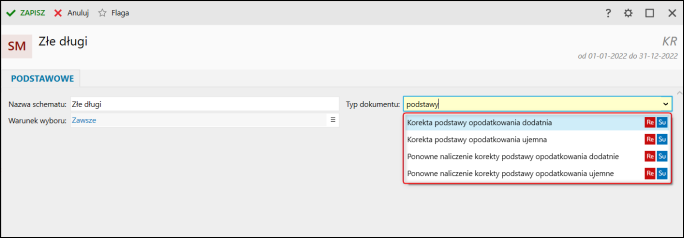

Uwaga! Dodatkowo dokumenty dotyczące korekty podstawy opodatkowania, można zadekretować za pomocą wcześniej przygotowanych schematów dekretacji.