e-Pomoc techniczna

Subiekt nexo – Faktury zaliczkowe w okresie przejściowym

Program: InsERT nexo, Subiekt nexo

Kategoria: Dokumenty, Matryca stawek VAT

Termin wprowadzenia nowej matrycy VAT został przesunięty (z 1 kwietnia) na 1 lipca 2020 r.

Wstęp

Zmiany związane z Matrycą stawek VAT mają wpływ także na fakturowanie zaliczek na poczet przyszłych dostaw.

W nowelizacji ustawy wprowadzającej „Matrycę VAT" całkowicie pominięto temat zaliczek i nie ma żadnej wzmianki, jak postępować w takich przypadkach, więc najbezpieczniejszym rozwiązaniem problemu dla użytkowników będzie zamknięcie do 31 czerwca 2020 r. łańcuchów zaliczkowych z asortymentem zmieniającym stawki, tj. wydanie i wystawienie faktur zaliczkowych końcowych na asortyment, jaki jesteśmy w stanie wydać, oraz zwrócenie (za pomocą korekty) ewentualnie niezrealizowanych zaliczek i rozpoczęcie nowych łańcuchów zaliczkowych po 1 lipca.

Istnieją w związku z tym dwa podstawowe problemy. Pierwszy – jaką stawkę VAT należy zastosować w łańcuchu zaliczek, gdy zamówiony asortyment zmienia stawkę podatku. Brak przepisów przejściowych powoduje, iż należy domniemywać, że obowiązuje zasada ogólna – stawka podatku powinna być zastosowana wg daty obowiązku podatkowego. W przypadku faktur zaliczkowych jest to data otrzymania zaliczki. A zatem, jeśli 29 czerwca przyjęto zaliczkę na towar w stawce 8%, należy opodatkować ją w stawce 8%. Gdy kolejną zaliczkę na ten sam towar przyjęto 12 lipca, gdy obowiązuje już stawka 5% na ten towar, to zaliczkę opodatkowuje się w stawce 5%.

Drugim problemem jest zapis art. 106f ust. 1 pkt4, który nakazuje na fakturach zaliczkowych umieszczać specyfikację zamówienia:

„Art. 106f. 1. Faktura, o której mowa w art. 106b ust. 1 pkt 4, powinna zawierać:

[…]

4) dane dotyczące zamówienia lub umowy, a w szczególności: nazwę (rodzaj) towaru lub usługi, cenę jednostkową netto, ilość zamówionych towarów, wartość zamówionych towarów lub usług bez kwoty podatku, stawki podatku, kwoty podatku oraz wartość zamówienia lub umowy z uwzględnieniem kwoty podatku."

Ustawodawca nie określił, jaką stawkę VAT (jak i kwoty) należy wykazać w tych danych: przed czy po zmianie. Firma InsERT próbowała uzyskać odpowiedzi na te pytania w Ministerstwie Finansów, niestety bez skutku.

Dlatego firma InsERT jeszcze raz zachęca, aby przed 1 czerwca 2020 r. zamknąć łańcuchy zaliczek na asortyment zmieniający stawki.

Uwaga! Aby skorzystać z nowości, które zostaną udostępnione wraz z wersją 31.0.0 niezbędne jest posiadanie praw do ww. wersji

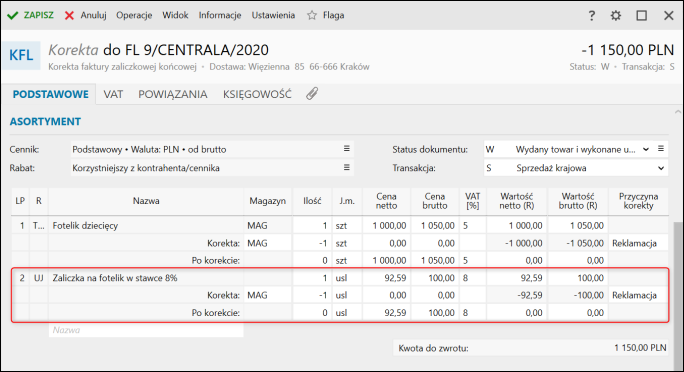

1. Scenariusze postępowania z zaliczkami przy zmianie stawki VAT

Przy zmianie stawki w łańcuchu zaliczkowym Subiekt daje do wyboru możliwość zachowania ceny brutto lub ceny netto. W tym pierwszym przypadku wyliczenia są łatwiejsze, dlatego w poniższych przykładowych scenariuszach omawiane są przykłady z zachowaniem ceny netto. W przypadku wyboru zachowania ceny netto ewentualne wystawienie korekty do takiego ciągu zaliczek będzie albo bardzo utrudnione, albo całkowicie niemożliwe (np. w przypadku korekt do faktur zaliczkowych cząstkowych), więc Subiekt wyświetla stosowne ostrzeżenie:

Przykład 1: Przyjęcie zaliczki w starej stawce, zakończenie transakcji w nowej stawce

26 czerwca przyjęto zamówienie od klienta na 100 słoików musztardy w cenie netto 2 zł za szt. 26 czerwca obowiązuje stawka 23% na musztardę (cena brutto wynosi 2,46 zł), a zatem wartość zamówienia to 246 zł. Tego samego dnia klient wpłacił zaliczkę 100 zł, więc wystawiono fakturę zaliczkową – w stawce 23%.

1 lipca zmienia się stawka VAT na musztardy z 23% na 8% – stosowną zmianę wykonano w kartotece asortymentu, zachowując cenę netto (2 zł), więc zmieniła się cena brutto na 2,16 zł. Zmiana ta nie ma oczywiście wpływu na już wystawione dokumenty, a tylko na nowo dodawane.

Następnie, 3 lipca klient przyszedł po towar i przystąpiono do finalizacji zamówienia.

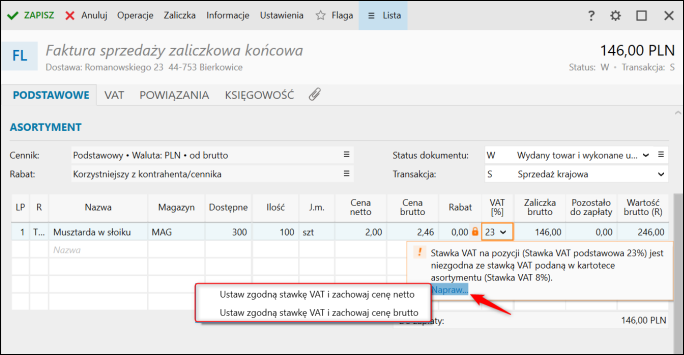

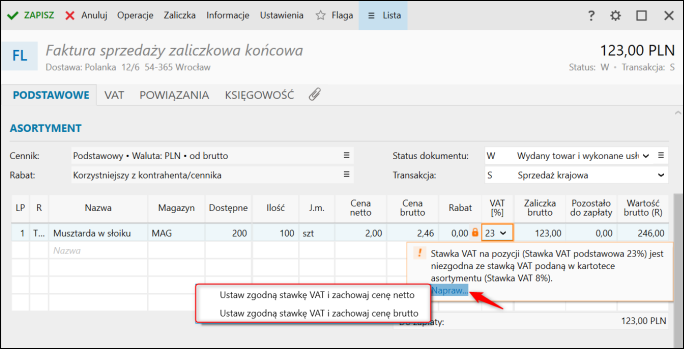

Dotychczas wpłacono 100 zł zaliczki, która została opodatkowana stawką 23%, czyli do opodatkowania pozostało 146zł brutto. Wystawiając fakturę zaliczkową końcową do zamówienia Subiekt wykrywa, że stawka towaru jest inna niż w kartotece i informuje o tym, proponując dwa rozwiązania: zmienić stawkę i zachować cenę netto (2 zł netto oraz 2,16 brutto), czy też zmienić stawkę i zachować cenę brutto (2,46zł brutto):

Jeśli wybrano zachowanie ceny brutto, nie jest konieczne zastosowanie skomplikowanych obliczeń – wartość całej transakcji nie zmieni się, zmieni się jedynie kwota VAT (po zmianie 8% liczone od 146 zł brutto). W tym scenariuszu wyliczenia są łatwe, ale „stratny" jest klient, ponieważ obniżenie stawki nie spowodowało obniżenia kwoty, jaką musi zapłacić.

Jeśli wybrano zachowanie ceny netto, program musi wyliczyć nową wartość dokumentu.

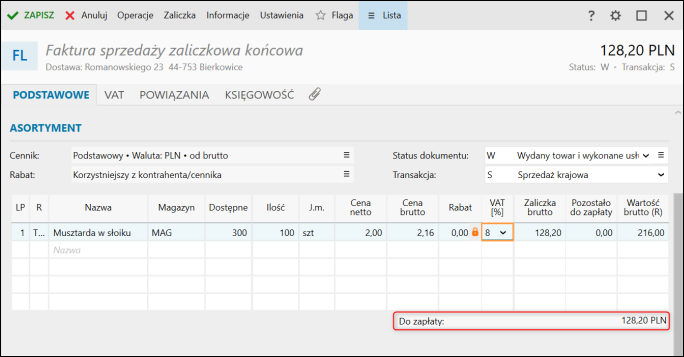

Na podstawie scenariusza:

- Pierwotna wartość zamówienia: 246 zł, wpłacono zaliczkę 100 zł brutto, więc do opodatkowania pozostało 146zł brutto, co przy „starej" 23% stawce dawało 118,70 zł netto

- Te 118,70zł netto należy teraz opodatkować stawką 8%, co daje 9,50 zł podatku i 128,20 zł brutto

- Klientowi pozostaje zatem do zapłaty nie 146 zł, lecz 128,20 zł, a więc skorzystał na obniżeniu stawki podatku:

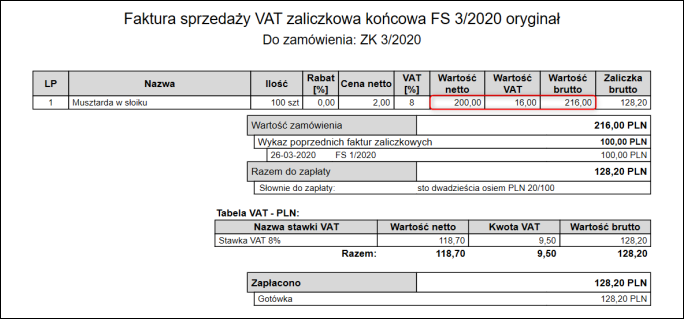

Na wydruku faktury końcowej zmiana stawki również ma swoje konsekwencje. W Subiekcie – wobec braku przepisów przejściowych – przyjęto, iż w części prezentującej dane zamówienia zastosowana zostanie nowa stawka VAT i zamówienie będzie miało inną niż pierwotna wartość:

Przykład 2: Przyjęcie zaliczki w starej stawce, wydanie asortymentu i zakończenie łańcucha w nowej

Drugi przykład rozpoczyna się tak, jak pierwszy: 26 czerwca przyjęto zamówienie od klienta na 100 słoików musztardy w cenie netto 2 zł za szt. 26 czerwca obowiązuje stawka 23% na musztardę (cena brutto wynosi 2,46 zł), a zatem wartość zamówienia to 246 zł. Tego samego dnia klient wpłacił zaliczkę 100 zł, więc wystawiono fakturę zaliczkową – w stawce 23%.

Tego samego dnia wydano klientowi 50 słoiczków musztardy, co przewyższało ilość zaliczkowaną – zaliczka pozwalała na wydanie 40 szt., a więc wystawiono wydanie zewnętrzne na 50 szt towaru.

1 lipca zmienia się stawka VAT na musztardy z 23% na 8% – stosowną zmianę wykonano w kartotece asortymentu, zachowując cenę netto (2 zł), więc zmieniła się cena brutto na 2,16 zł.

Następnie 3 lipca klient przychodzi zakończyć transakcję.

Pierwszym problemem jest wydanie towaru, którego wartość przewyższa wartość wpłaconej zaliczki. Spowodowało to powstanie nowego pobocznego łańcucha zaliczkowego, który – w części ponad wpłacone zaliczki – należy zafakturować. Mimo zmiany stawki podatku, należy tu zastosować starą stawkę podatku (23%) nawet jeśli faktura jest wystawiana w kwietniu, ponieważ obowiązek podatkowy nastąpił z dniem wydania towaru ponad opodatkowaną zaliczkę (26 czerwca), gdy obowiązywała stawka 23%.

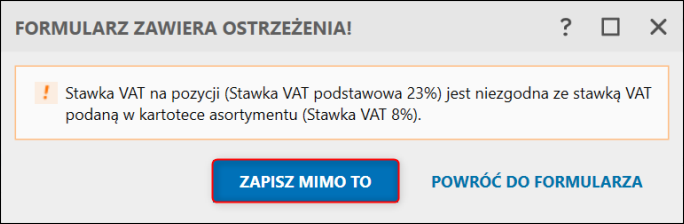

Wystawiając fakturę końcową do wydania, należy zignorować ostrzeżenie programu o niezgodności stawek VAT.

Pozostałe 50 szt towaru klient odbiera 3 lipca, gdy obowiązuje już stawka 8%, a zatem należy wystawić fakturę zaliczkową końcową do zamówienia i zmienić – jak sugeruje program – stawkę, zachowując cenę netto lub brutto. Dalsze kroki w tym scenariuszu są identyczne jak w scenariuszu pierwszym.

2. Korekty faktur zaliczkowych w okresie przejściowym

O ile obsługa zmiana stawki podatku na fakturach zaliczkowych była trudna (zwłaszcza przy zachowaniu ceny netto) i niejasna prawnie, ale wykonalna, to w przypadku korekt takich ciągów zaliczkowych wyliczenia stają się jeszcze trudniejsze, a niektórych scenariuszy nie będzie możliwości obsłużyć w programie. Dlatego jeszcze raz firma InsERT zachęca, aby przed 1 czerwca 2020 r. zamknąć łańcuchy zaliczek na asortyment zmieniający stawki.

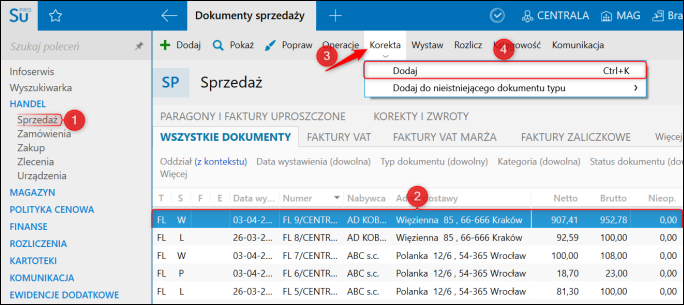

Przykład 3: Korekta faktury zaliczkowej końcowej

26 czerwca klient zamówił fotelik samochodowy dla dziecka za 1000 zł netto (w stawce 8% czyli 1080 zł brutto). Tego samego dnia wpłacił 100 zł zaliczki. Zaliczka została udokumentowana fakturą zaliczkową.

1 lipca zmienia się stawka na foteliki dziecięce z 8% na 5% – w kartotece zmieniono stawkę i zachowano ceny netto, a zatem cena fotelika spadła z 1080 zł na 1050 zł.

3 lipca transakcja zostaje sfinalizowana. Wystawiona zostaje faktura końcowa, jak w scenariuszu pierwszym, czyli zachowano cenę netto, a zatem zmiana stawki spowodowała, że klient odniósł korzyść i zamiast 980zł dopłacił 952,78zł.

Po sprzedaży okazało się, że fotelik miał wadę fabryczną, klient zgłosił reklamację i została ona uznana. Klient oddaje towar, należy mu się zwrot pieniędzy – należy zatem skorygować całą transakcję. I tu pojawia się problem, ponieważ jeden towar był opodatkowany dwiema stawkami w ramach tej samej transakcji. W dokumencie jest to niemożliwe, nielogicznym też było by rozbijanie tej pozycji na części ułamkowe, każda w innej stawce – nie można sprzedać 0,127 fotelika (zwłaszcza, gdy jednostka miary „sztuka" ma precyzję zerową).

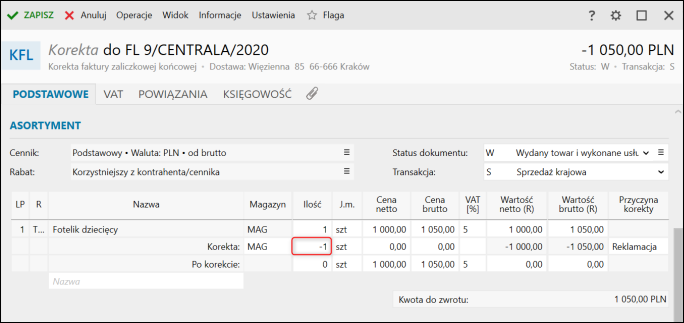

Aby obsłużyć ten scenariusz w Subiekcie nexo należy:

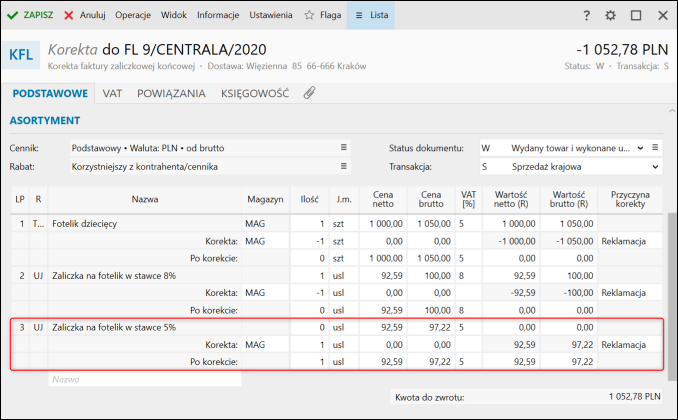

1. Wystawiać Korektę faktury sprzedaży do faktury zaliczkowej końcowej.

2. Zwrócić towar, jaki się tam pojawi (korekta = -1 szt.) tak, aby zgadzał się ruch magazynowy.

3. Towar ten ma oczywiście przypisaną „nową" stawkę (5%), więc nie będzie się zgadzać wartość dokumentu, jak i VAT wpłacony wcześniej. Teraz – odtwarzając całą transakcję – należy zwrócić pierwszą zaliczkę, czyli dodać pozycję dokumentu – usługę jednorazową (Ctrl+U) o nazwie Zaliczka na fotelik w stawce 8%, wybrać stawkę VAT 8%, podać cenę brutto 100 zł i ustawić jej zwrot.

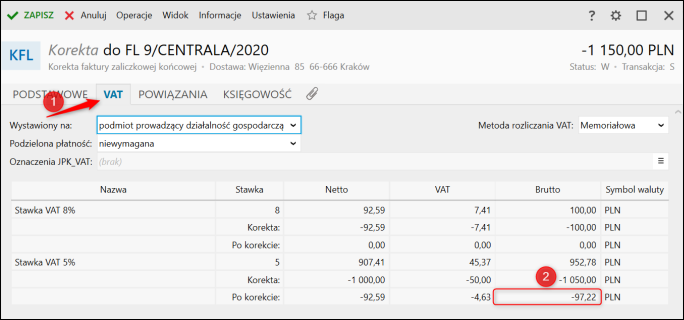

4. Następnie należy przełączyć się na zakładkę VAT, aby zobaczyć o ile należy skorygować VAT w stawce 5% tak, aby sumarycznie cała transakcja została wyzerowana. W tym scenariuszu będzie to 97,22 zł.

5. Dodać pozycję dokumentu – usługę jednorazową o nazwie Zaliczka na fotelik w stawce 5% i podać cenę brutto 97,22 zł.

Przykład 4: Korekta drugiej faktury zaliczkowej cząstkowej

Przykład podobny do poprzedniego: 26 czerwca klient zamówił fotelik samochodowy dla dziecka za 1000zł netto (w stawce 8% czyli 1080zł brutto). Tego samego dnia wpłacił 100zł zaliczki. Zaliczka została udokumentowana fakturą zaliczkową.

1 lipca zmienia się stawka na foteliki dziecięce z 8% na 5% – w kartotece zmieniono stawkę i zachowano ceny netto.

3 lipca klient wpłaca kolejną zaliczkę: 200zł.

6 lipca klient rozmyśla się i żąda zwrotu zaliczki, czyli należy skorygować całą transakcję: niestety tego scenariusza Subiekt nie wspiera i dokument należy wystawić ręcznie, poza systemem. Podobnie niemożliwe będzie rozliczenie ewentualnego rabatu po zakończeniu transakcji, gdy asortyment zmieniał stawkę VAT.

Dlatego jeszcze raz firma InsERT ostrzega i zachęca, aby przed 1 lipca 2020 r. zamknąć łańcuchy zaliczek na asortyment zmieniający stawki.