e-Pomoc techniczna

Rachmistrz i Rewizor nexo – Jak stworzyć własną transakcję VAT?

Program: InsERT nexo, Rachmistrz nexo, Rewizor nexo

Kategoria: Ewidencje VAT, Transakcje VAT

Słownik Transakcje VAT posiada definicje typów Transakcji VAT, które są wykorzystywane w zapisach ewidencji VAT sprzedaży i zakupu. Użytkownik może zmieniać definicję tych transakcji, co będzie miało wpływ na to, jak dany zapis VAT ujmowany będzie w deklaracjach VAT-7/7K/7D.

Uwaga! Tworzenie nowych transakcji VAT jest dostępne tylko w wersji PRO programów serii InsERT nexo.

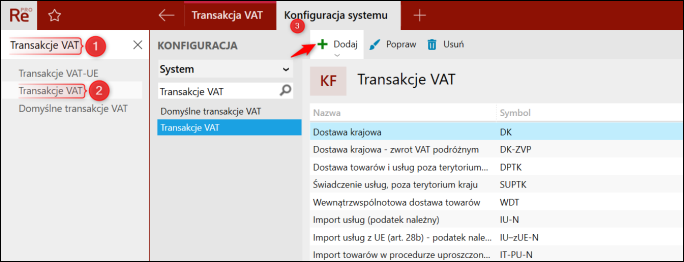

Przykładowo, użytkownik chce wprowadzić Transakcje zakup oo (odwrotne obciążenie) z Rodzajem zakupu inwestycyjnym, aby podobnie jak skonfigurowana w programie transakcja Odwrotne obciążenie – dostawa towarów (art. 17 ust. 1 pkt 7) przenosiła wartość do deklaracji VAT-7 w pola 45/46. Aby odwzorować to w programie, należy w lewym, górnym rogu programu, w wyszukiwarce wpisać Transakcje VAT, wejść w wyszukany moduł, rozwinąć górne menu Dodaj i wybrać Transakcja zakupu.

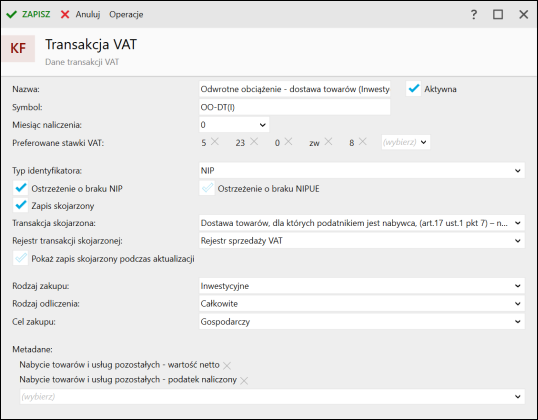

Formularz Transakcji VAT umożliwia skonfigurowanie następujących parametrów:

- AKTYWNA – znacznik standardowo zakreślony dla transakcji, aktualnie obowiązujących; jego odznaczenie spowoduje, że transakcja nadal pozostając w systemie, będzie traktowana jako nieaktywna i nie będzie można jej wybrać. Niektóre transakcje są zaznaczone jako nieaktywne w związku ze zmianami w podatku VAT wchodzącymi w życie od 1 lipca 2015.r.

- MIESIĄC NALICZENIA - (definiowany w stosunku do miesiąca daty aplikacyjnej – np. 0 - bieżący miesiąc, +1 - miesiąc kolejny, itd.) - określa przesunięcie miesiąca naliczenia/odliczenia w stosunku do miesiąca określonego w dacie aplikacyjnej.

- PREFEROWANE STAWKI VAT – ich określenie nie jest konieczne, jednak podczas dokonywania wpisu w ramach danej transakcji VAT program ostrzeże użytkownika, jeśli kwoty wpisywane będą w innych stawkach niż preferowane.

- OSTRZEŻENIE O BRAKU NIP/OSTRZEŻENIE O BRAKU NIPUE – jeżeli klient wybrany na formularzu wpisu do ewidencji VAT nie będzie posiadał numeru NIP lub NIP UE w swojej kartotece, program wyświetli ostrzeżenie.

- ZAPIS SKOJARZONY – zaznaczenie tej opcji sprawi, że utworzenie wpisu w ramach definiowanej transakcji spowoduje jednoczesne powstanie lustrzanego zapisu w ramach wskazanej transakcji i rejestru VAT.

- RODZAJ ZAKUPU – z pola tego można wybrać domyślny rodzaj zakupu (inwestycyjne, zaopatrzeniowe, kosztowe) dla definiowanej transakcji VAT.

- RODZAJ ODLICZENIA – w tym miejscu możliwe jest określenie domyślnego odliczenia (całkowite, proporcjonalne, bez odliczenia) dla definiowanej transakcji VAT.

- POKAŻ ZAPIS SKOJARZONY PODCZAS AKTUALIZACJI – zaznaczanie tego pola umożliwi automatyczne otwarcie do edycji zapisu skojarzonego po zapisaniu zapisu źródłowego.

- METADANE – zamknięta lista metadanych, które odzwierciedlają poszczególne pola w deklaracji podatku od towarów i usług. Wybór odpowiednich metadanych podczas definiowania transakcji VAT uwarunkuje jej wpływ na wyliczanie deklaracji VAT-7/7K/7D i deklaracji VAT-UE.

W tym przykładzie należy uzupełnić formularz Transakcja VAT jak na poniższym zrzucie ekranu i zatwierdzić przyciskiem Zapisz.

W wersji InsERT nexo PRO można również dodawać własne typy Transakcji VAT dotyczące sprzedaży bądź zakupów.

| TYP | METADANE | SYMBOL VAT | NAZWA | POLE W DEKLARACJI VAT-7 | TRANSAKCJA ZAPISU SKOJARZONEGO |

| Sprzedaż | N_DK | DK | Netto dostawy krajowej |

10 – w stawce zw 13 – w stawce 0% 15 – w stawce 5% 17 – w stawce 7% i 8% 19 – w stawce 22% i 23% | - |

| Sprzedaż | V_DK | DK | VAT dostawy krajowej |

16 – w stawce 5% 18 – w stawce 7% i 8% 20 – w stawce 22% i 23% | - |

| Sprzedaż | N_DPTK | DPTK | netto dostawy towarów oraz świadczenia usług poza terytorium kraju | 11 | - |

| Sprzedaż | N_SUPTK | SUPTK | netto świadczenia usług poza terytorium kraju | 12 | - |

| Sprzedaż | N_DK_ZVP | DK_ZVP | netto dostawy krajowej – zwrot VAT podróżnym |

14 – w stawce 0% 10 – w stawce zw 15 – w stawce 5% 17 – w stawce 7% i 8% 19 – w stawce 22% i 23% | - |

| Sprzedaż | N_WDT | WDT | netto wewnątrzwspólnotowej dostawy towarów | 21 | - |

| Sprzedaż | N_ET | ET | netto eksportu towarów | 22 | - |

| Sprzedaż | N_WNT-N | WNT-N | netto wewnątrzwspólnotowego nabycia towarów (podatek należny) | 23 | - |

| Sprzedaż | V_WNT-N | WNT-N | VAT wewnątrzwspólnotowego nabycia towarów (podatek należny) | 24 | - |

| Zakup | N_IT-PU-N | IT-PU-N | netto importu towarów w procedurze uproszczonej (podatek należny) | 25 | IT-PU-N |

| Zakup | V_IT-PU-N | IT-PU-N | VAT importu towarów w procedurze uproszczonej (podatek należny) | 26 | IT-PU-N |

| Zakup | N_IU-N | IU-zUE | netto importu usług (podatek należny) | 29 | IU-zUE |

| Zakup | V_IU-N | IU-zUE | VAT importu usług (podatek należny) | 30 | IU-zUE |

| Zakup | N_IU-PU-N | IU-zUE-N | import usług (podatek należny), w tym nabycie od podatników podatku od wartości dodanej usług, do której stosuje się art.28b ustawy – podstawa opodatkowania | 29 | - |

| Zakup | V_IU-PU-N | IU-zUE-N | import usług (podatek należny), w tym nabycie od podatników podatku od wartości dodanej usług, do której stosuje się art.28b ustawy – podatek należny | 30 | - |

| Sprzedaż | V_RL | RL | VAT remanentu likwidacyjnego | 36 | - |

| Zakup | N_NST | NST | netto nabycia środka trwałego | 43 | - |

| Zakup | V_NST | NST | VAT nabycia środka trwałego | 44 | - |

| Zakup | V_NST-K | NST-K | VAT od korekty podatku naliczonego od nabycia środków trwałych | 47 | - |

| Zakup | V_N-TU-K | N-TU-K | korekta podatku naliczonego od pozostałych nabyć – podatek naliczony | 48 | - |

| Zakup | N_IU_sUE_N | IU_sUE_N | netto importu usług spoza UE (podatek należny) | 27 | - |

| Zakup | V_IU_sUE_N | IU_sUE_N | VAT importu usług spoza UE (podatek należny) | 28 | - |

| Sprzedaż | N_DT_PN_D | DT_PN_D | dostawa towarów, dla których podatnikiem jest nabywca (art.17 ust. 1 pkt 7) – dostawa – podstawa opodatkowania | 31 | - |

| Sprzedaż | N_SU_PN_D | SU_PN_D | świadczenie usług, dla których podatnikiem jest nabywca (art.17 ust.1 pkt 8) – dostawa – podstawa opodatkowania | 31 | - |

| Sprzedaż | N_DT_PN_N | DT_PN_N | dostawa towarów, dla których podatnikiem jest nabywca (art.17 ust.1 pkt 7) – nabycie – podstawa opodatkowania | 34 | - |

| Sprzedaż | V_DT_PN_N | DT_PN_N | dostawa towarów, dla których podatnikiem jest nabywca (art.17 ust.1 pkt 7) – nabycie – podatek należny | 35 | - |

| Sprzedaż | N_DT_PN_N_ptk | DT_PN_N_ptk | dostawa towarów, dla których podatnikiem jest nabywca, (art. 17 ust.1 pkt 5 – dostawca nie posiada siedziby na terytorium kraju) – nabycie – podstawa opodatkowania | 32 | - |

| Sprzedaż | V_DT_PN_N_ptk | DT_PN_N_ptk | dostawa towarów, dla których podatnikiem jest nabywca, (art. 17 ust.1 pkt 5 – dostawca nie posiada siedziby na terytorium kraju) – nabycie – podatek należny | 33 | - |

| Sprzedaż | N_SU_PN_N | SU_PN_N | świadczenie usług, dla których podatnikiem jest nabywca, (art. 17 ust.1 pkt 8) – nabycie – podstawa opodatkowania | 34 | - |

| Sprzedaż | V_SU_PN_N | SU_PN_N | świadczenie usług, dla których podatnikiem jest nabywca, (art. 17 ust.1 pkt 8) – nabycie – podatek należny | 35 | - |

| Zakup | V_KPN | KPN | korekta podatku naliczonego (nieterminowe płatności, art. 89 ust. 1) - podatek naliczony | 49 | - |

| Sprzedaż | V_WNT-ST | WNT-ST | kwota podatku należnego od wewnątrzwspólnotowego nabycia środków transportu | 43 – bez stawki zw | WNT-N |

| Sprzedaż | V_8_9M_DTU-PN | 8_9M_DTU-PN | dostawa towarów oraz świadczenie usług, dla których podatnikiem jest nabywca (VAT-8/9M) | 35 | - |

| Sprzedaż | V_Z_ZKR-PN | Z_ZKR-PN | zwrot odliczonej lub zwróconej kwoty wydatkowanej na zakup kas rejestrujących – podatek należny | 37 | - |

| Sprzedaż | V_WNT-PS-N | WNT-PS-N | wewnątrzwspólnotowe nabycie towarów – paliwo silnikowe (podatek należny) – podatek należny | 24 | WNT-PS-N |

| Sprzedaż | N_WNT-N | WNT-N | wewnątrzwspólnotowe nabycie towarów (podatek należny) – podstawa opodatkowania | 23 | WNT-N |

| Sprzedaż | V_WNT-N | WNT-N | wewnątrzwspólnotowe nabycie towarów (podatek należny) – podatek należny | 24 | WNT-N |

| Zakup | N_N-TU | N-TU | nabycie towarów i usług pozostałych – wartość netto | 45 | - |

| Zakup | V_N-TU | N-TU | nabycie towarów i usług pozostałych – podatek naliczony | 46 | - |

| Zakup | V_KPN-PZ | KPN-PZ | korekta podatku naliczonego (ponowne zaliczenie do VAT, art. 89b ust.4) – podatek naliczony | 50 | - |