e-Pomoc techniczna

Rachmistrz i Rewizor nexo – jak określić leasing proporcjonalny na zapisie VAT zakupu?

Program: InsERT nexo, Rachmistrz nexo, Rewizor nexo

Kategoria: Ewidencje VAT

Od 1 stycznia 2019 roku w życie wejdą nowe przepisy dotyczące zasad opodatkowania leasingu, nabycia i użytkowania samochodów osobowych w działalnościach gospodarczych. Poniżej kilka informacji dotyczących nowych zasad.

- Podniesienie limitu amortyzacji samochodu osobowego będącego środkiem trwałym przedsiębiorcy z 20 000 euro (przeliczonych na PLN po kursie NBP z dnia przekazania pojazdu do użytkowania) do 150 000 zł dla samochodów spalinowych i hybrydowych oraz 225 000 zł dla aut elektrycznych.

- Zniesienie obowiązku prowadzenia tzw. Kilometrówki – przedsiębiorca będzie posiadał możliwość rozliczenia wyłącznie 20% wydatków ponoszonych z tytułu użytkowania takiego samochodu (w tym ubezpieczenia), dotyczy to zarówno pojazdu przeznaczonego na cele działalności, jak i na cele prywatne. Jeżeli auto wykorzystywane będzie jedynie do celów działalności, czyli prowadzona będzie szczegółowa ewidencja przebiegu pojazdu na potrzeby pełnego odliczenia VAT, wówczas będzie możliwość odliczenia 100% kosztów związanych z wydatkami na pojazd.

- Ograniczona zostanie możliwość rozliczania wydatków związanych z leasingiem oraz najmem (nawet krótkotrwałym, np. na kilka miesięcy) samochodu osobowego. Po wprowadzeniu zmian podmiot gospodarczy w trakcie trwania leasingu będzie mógł rozliczyć w kosztach maksymalnie 150 000 zł (spalinowe i hybrydy) oraz 225 000 zł (elektryczne), w przypadku aut wynajmowanych limit 150 000 zł wyznaczany będzie proporcjonalnie do wartości auta.

- Wydatki związane z leasingiem oraz najem nie zostaną objęte limitem 75% wliczenia w koszty z zastrzeżeniem, że jeśli w racie leasingu będą zawarte opłaty eksploatacyjne (np. serwis, wymiana opon), to ta część zostanie objęta limitem 75%, natomiast koszt finansowania nie. Analogicznie jak dla rozliczenia 20% wydatków dotyczą one korzystania z samochodu do celów związanych z działalnością oraz na cele prywatne, a także w przypadku szczegółowej ewidencji przebiegu pojazdu będzie możliwość odliczenia 100% kosztów związanych z wydatkami na pojazd.

- Po wykupie samochodu z leasingu i wprowadzeniu go do działalności gospodarczej amortyzacja będzie możliwa również do 150 000 zł (spalinowe i hybrydy) i 225 000 zł (elektryczne).

- W przypadku zawarcia umowy leasingowej przed wejściem przepisów w życie możliwe będzie stosowanie dotychczasowych przepisów, lecz nie dłużej niż do 31 grudnia 2020 r.

W programach księgowych serii InsERT nexo można określić, jaka część wydatku (po odliczeniu przysługującego VAT) może zostać zaliczona w koszty uzyskania przychodu. Dla zapisów VAT dotyczących roku 2018 należy się posłużyć wartością 100%, gdyż w tym roku można było jeszcze uwzględniać całość kosztów uzyskania przychodu.

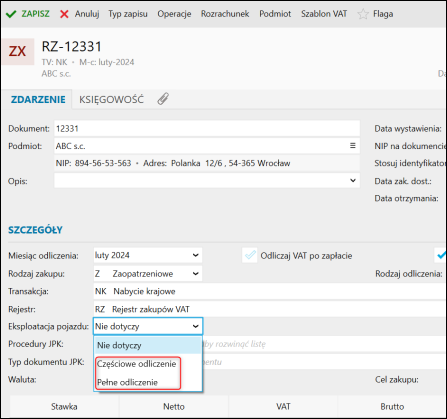

Aby określić Leasing proporcjonalnie na zapisie w ewidencji VAT zakupu, należy w polu Eksploatacja pojazdu wybrać Częściowe odliczenie lub Pełne odliczenie.

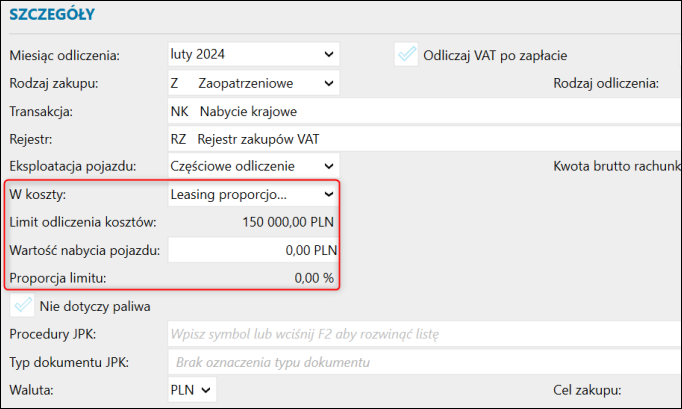

Wybranie opcji Leasing proporcjonalnie w polu W koszty spowoduje uruchomienie dodatkowych pól:

- Limitu odliczenia wartości za wynajem/leasing

- Wartości nabycia pojazdu

- Proporcja limitu.